Nếu là một nhà đầu tư chứng khoán mới tham gia vào thị trường cổ phiếu, thì sẽ còn mơ hồ với khái niệm IPO là gì hoặc cổ phiếu IPO là gì? Đây được xem là một trong những sự kiện được mong chờ của các doanh nghiệp mới bắt đầu niêm yết cổ phiếu của mình ở trên các sàn giao dịch chứng khoán. Để bạn đọc có thể hiểu hơn về IPO bài viết dưới đây của Mytrade sẽ giới thiệu cho các bạn thông tin.

Tổng quan về IPO

.jpg)

Tổng quan về IPO

IPO là gì?

IPO (Initial Public Offering) là phát hành công khai lần đầu tiên. Trong thị trường chứng khoán thì IPO là hoạt động huy động nguồn vốn của doanh nghiệp thông qua hình thức phát hành cổ phiếu lần đầu ra công chúng.

Thay vì chỉ huy động nguồn vốn từ những cổ đông thành lập công ty hay hình thức khác, thực hiện IPO sẽ giúp tổ chức sẽ tiếp cận được nguồn vốn đa dạng hơn từ những nhà đầu tư ngoài thị trường.

Doanh nghiệp IPO là gì?

Doanh nghiệp IPO chính là những tổ chức chưa niêm yết cổ phiếu ở trên sàn giao dịch chứng khoán, mong muốn tiếp cận được nguồn vốn lớn từ bên ngoài doanh nghiệp để sử dụng cho hoạt động kinh doanh. Sau khi thực hiện IPO thì tổ chức sẽ trở thành công ty đại chúng bởi cổ phần góp vào từ công chúng, đồng thời cũng chính thức là thành viên của thị trường chứng khoán tập trung.

Thị trường IPO có gì đặc biệt?

Thị trường IPO là một nơi diễn ra hoạt động trao đổi và mua bán cổ phiếu ở trong đợt phát hành lần đầu tiên. Đây chính là điểm mà nhiều nhà đầu tư muốn tham gia nhằm sở hữu được một cổ phiếu tốt. Vì thực tế trong lần đầu phát hành thì giá cổ phiếu có thể thấp hơn nhiều so với định giá theo nhu cầu bởi nó còn khá mới. Do vậy, nhiều người có thể nhanh chóng mua vào được số lượng lớn cổ phiếu đến từ thị trường IPO với mức giá tốt, sau đó đợi một thời gian giá tăng lên sẽ bán chốt lời.

Ngoài ra thì thông qua thị trường này nhiều nhà đầu tư có thể sở hữu được tỷ lệ nắm giữ cổ phiếu cao, từ đó trở thành một cổ đông lớn của tổ chức. Họ được thực hiện những quyền cổ đông nổi bật như tham gia vào đại hội cổ đông, biểu quyết, gây tác động đến chiến lược kinh doanh của doanh nghiệp.

Theo quy định của Luật doanh nghiệp năm 2019 thì hoạt động IPO không chỉ thực hiện đối với cổ phiếu mà sản phẩm chứng quyền được phép giao dịch ở trên thị trường này theo nhu cầu của tổ chức phát hành.

Lợi ích của thương vụ IPO

Lợi ích của thương vụ IPO

IPO mang lại nhiều lợi ích đến cho chính tổ chức phát hành. Cụ thể:

Đầu tiên: Thông qua IPO thì doanh nghiệp sẽ tiếp cận được một nguồn vốn dồi dào từ hầu hết những nhà đầu tư trên thị trường.

- So với hoạt động chào bán cổ phiếu riêng lẻ bị giới hạn về số cổ đông tham gia thì IPO giúp huy động được nguồn vốn khổng lồ hơn. Số vốn này nằm ở trong điều mục vốn chủ sở hữu mà không tạo ra khoản nợ phải trả, do vậy giảm áp lực tài chính cho doanh nghiệp về nợ gốc cùng với lãi suất. Hiện nay có nhiều sàn giao dịch có những quy định và điều khoản khác nhau. Các doanh nghiệp có thể tiếp cận được nhiều hình thức huy động vốn với mức chi phí hợp lý hơn. Ví dụ, doanh nghiệp có thể lựa chọn giao dịch ở trên sàn Upcom với điều kiện ràng buộc “dễ thở” hơn so với sàn giao dịch HOSE.

- Doanh nghiệp sẽ chính thức tham gia vào thị trường chứng khoán – nơi có rất nhiều các nhà đầu tư với nguồn lực tài chính lớn sẵn sàng đầu tư vào trong cổ phiếu của tổ chức nếu như họ đưa ra được chiến lược kinh doanh cùng với hệ thống quản lý tốt. Đây chính là thị trường tiềm năng, mức chi phí tham gia thấp và cực kỳ uy tín.

Thứ hai: Thông qua IPO doanh nghiệp có thể nâng cao được tính minh bạch và chuẩn mực ở trong công tác quản trị doanh nghiệp.

- Hiện nay, luật pháp có nhiều quy định đối với những tổ chức muốn thực hiện hoạt động IPO. Một doanh nghiệp đủ điều kiện thực hiện IPO thì sẽ thể hiện được năng lực tài chính của mình.

- Ngoài ra, sau khi IPO kết thúc thì tổ chức đã trở thành công ty đại chúng, họ bắt buộc phải tuân theo các chuẩn mực liên quan như tính minh bạch, trách nhiệm báo cáo, chuyên nghiệp, giải trình,… với cổ đông tại mỗi kỳ/ quý/ năm. Hoạt động của những công ty luôn được quản lý, thanh tra và giám sát chặt chẽ bởi trung tâm lưu ký chứng khoán Việt Nam, ủy ban chứng khoán nhà nước và các cổ đông trên thị trường.

Thứ ba: Doanh nghiệp có cơ hội gia tăng giá trị tài sản của công ty khi thực hiện hoạt động IPO.

- Những tổ chức IPO sẽ tính toán giá trị doanh nghiệp thông qua phản ánh đến từ thị trường chứng khoán là chủ yếu (so với các doanh nghiệp thông thường thì phần lớn xác định theo giá trị sổ sách). Nếu như cổ phiếu phát hành ra thu hút được nhiều nhà đầu tư, trong dài hạn chúng sẽ tăng giá mạnh thì vốn của tổ cũng chức tăng tương ứng. Những tổ chức hoạt động tốt trong năm và có uy tín thì thị trường sẽ định giá được cổ phiếu cao hơn so với giá trị sổ sách. Điều này càng làm cho cổ phiếu của doanh nghiệp hấp dẫn hơn bao giờ hết.

Thứ tư: Sử dụng IPO để quảng bá được thương hiệu ra ngoài thị trường nhanh chóng.

- Sau khi đã niêm yết trên sàn giao dịch chứng khoán thì tên tuổi của doanh nghiệp được nhiều người/ đơn vị/ cơ quan biết đến, từ đó mang lại những cơ hội đầu tư kinh doanh tốt hơn. Ngoài ra, nó còn giúp doanh nghiệp khẳng định vị thế, nâng cao được sức cạnh tranh với đối thủ, đặc biệt là các công ty trong cùng ngành.

Thứ năm: Tinh thần gắn bó với doanh nghiệp của nhân viên được nâng cao sau khi công ty thực hiện IPO.

- Bởi vì lúc này mỗi một người lao động đóng góp với công ty đều sẽ có quyền mua cổ phiếu với mức giá ưu đãi (tùy theo chính sách của mỗi tổ chức). Khi đó nhân viên cũng đã trở thành cổ đông của công ty, họ luôn mong muốn hoạt động kinh doanh phát triển nên sẽ tận tâm đối với công việc và doanh nghiệp hơn.

Thứ sáu: Quá trình IPO được xem là một bước đệm quan trọng dành cho những thương vụ sáp nhập hay mua lại công ty nhỏ lẻ có tiềm năng.

>> Xem thêm: CPI là gì? Ưu nhược điểm và cách tính chỉ số CPI

Hạn chế của hoạt động IPO

Rất nhiều lợi ích mà hoạt động IPO có thể mang về cho tổ chức phát hành. Bên cạnh đó, vẫn còn tồn tại một số hạn chế ở trong quá trình thực hiện IPO, cụ thể:

- Yêu cầu về quy mô trong quản trị doanh nghiệp: Theo Luật doanh nghiệp có quy định thì đối với những công ty đại chúng về việc đảm bảo cần phải có ít nhất ⅓ là thành viên độc lập, công bố thông tin của những người này ra ngoài đại chúng theo luật. Việc bầu, miễn nhiệm hay thay thế thành viên luôn được kiểm soát bởi một ban kiểm soát công ty và luật doanh nghiệp. Những công ty chưa đại chúng sẽ có thể thực hiện theo văn bản nội bộ công ty, tuy nhiên nếu đã thực hiện IPO thì chịu sự quản lý chặt chẽ hơn với nhiều quy định ở trong luật hiện hành.

- Do yêu cầu về tính minh bạch cao nên những hoạt động quan trọng như triệu tập, tổ chức hội đồng cổ đông sẽ cần phải thực hiện theo thủ tục, trình tự quy định ở trong văn bản pháp luật. Điều này được xem là thiếu sự linh hoạt hơn đối với những tổ chức chưa đại chúng.

- Quyền chủ động ở trong hoạt động chứng khoán của công ty bị hạn chế bởi sự giám sát chặt chẽ của ủy ban chứng khoán nhà nước.

- Tổ chức thực hiện IPO cần phải công bố thông tin về những báo cáo định kỳ ra ngoài công chúng. Ngoài ra, một loạt các nghĩa vụ tài chính và những chi phí bắt buộc cần đóng như phí quản lý công ty đại chúng hay phí quản lý, lưu ký chứng khoán, … nên được thực hiện một cách nghiêm chỉnh. Nếu như không thực hiện IPO thì tổ chức không cần phải chịu thêm các khoản này.

- IPO chưa phải là một lựa chọn phù hợp đối với những công ty mới và quy mô nhỏ. Nó đòi hỏi tổ chức cần phải có chiến lược bài bản, tầm nhìn ở trong dài hạn và tiềm năng phát triển tốt thì mới có thể được thị trường chứng khoán chào đón và gặt hái lại lợi ích thông qua hoạt động này.

Điều kiện IPO trên sàn chứng khoán Việt Nam

Điều kiện IPO trên sàn chứng khoán Việt Nam

Hiện nay thì những hoạt động giao dịch chứng khoán đều được quản lý bởi 2 Sở giao dịch lớn. Đó chính là Sở giao dịch chứng khoán Hồ Chí Minh trực tiếp quản lý sàn giao dịch HOSE và Sở giao dịch chứng khoán Hà Nội trực tiếp quản lý sàn giao dịch HNX.

Để các doanh nghiệp có thể thực hiện hoạt động IPO trên sàn chứng khoán Việt Nam thì theo luật chứng khoán năm 2019 đã có quy định rõ:

“Cổ phiếu của những doanh nghiệp ở trong lần đầu tiên được phát hành ra công chúng cần phải được thực hiện thông qua phương tiện truyền thông, phương tiện thông tin đại chúng và bao gồm cả Internet.”

Ngoài ra, để doanh nghiệp được IPO thì cần phải đáp ứng đủ những điều kiện sau:

- Vốn điều lệ: Tính theo giá trị ở trên sổ kế toán, tại thời điểm đăng ký IPO thì doanh nghiệp cần phải có mức vốn điều lệ là trên 30 tỷ đồng.

- Kết quả của hoạt động kinh doanh: Trong vòng 2 năm liên tục trước thời điểm đăng ký IPO thì doanh nghiệp hoạt động cần phải có lợi nhuận và không được có lỗ lũy kế.

- Có được phương án hoạt động cụ thể: Doanh nghiệp cần phải cung cấp về phương án phát hành và sử dụng nguồn vốn thu được sau khi hoạt động chào bán lượng cổ phiếu được các cổ đông thông qua.

- Tỷ lệ về số cổ phiếu có quyền biểu quyết: Theo quy định thì tỷ lệ số cổ phiếu được quyền biểu quyết, được phát hành sẽ cần bán được cho hơn 100 nhà đầu tư không phải là các cổ đông lớn ở trong doanh nghiệp trên 15%. Trong trường hợp, số vốn điều lệ của doanh nghiệp trên 1000 tỷ đồng thì phần tỷ lệ này sẽ bắt buộc phải đạt mức trên 10%.

- Cam kết của các cổ đông lớn nhất: Trong vòng một năm kể từ thời điểm kết thúc hoạt động chào bán của hoạt động IPO thì các cổ đông lớn nhất của doanh nghiệp cần phải cam kết luôn nắm giữ tối thiểu 20% số vốn điều lệ của doanh nghiệp.

- Yêu cầu về tính chất của doanh nghiệp: Lần đầu tiên thực hiện IPO thì doanh nghiệp cần phải đảm bảo đang hoạt động bình thường, ổn định và không bị truy cứu trách nhiệm hình sự hoặc không bị kết án liên quan về việc xâm phạm trật tự quản lý kinh tế.

- Lựa chọn công ty chứng khoán tư vấn: Doanh nghiệp cần phải có công ty chứng khoán tư vấn ở trong việc đăng ký phát hành chào bán cổ phiếu. Yêu cầu này sẽ không áp dụng đối với doanh nghiệp là các công ty chứng khoán thực hiện IPO.

- Yêu cầu về tài khoản: Doanh nghiệp cần phải mở một tài khoản phong tỏa để nhận tiền mua cổ phiếu trong đợt chào bán chứng khoán lần đầu tiên.

- Cam kết: Doanh nghiệp cần phải cam kết sẽ niêm yết hay đăng ký giao dịch cổ phiếu ở trên hệ thống sàn giao dịch sau khi kết thúc hoạt động IPO.

Khi doanh nghiệp đã cơ bản có thể đáp ứng được những điều kiện trên thì sẽ bắt đầu tiến hành quá trình đăng ký IPO. Hồ sơ bao gồm:

- Giấy đăng ký hoạt động IPO cho doanh nghiệp

- Bản cáo bạch

- Điều lệ của doanh nghiệp

- Quyết định của Đại hội đồng cổ đông ở trong việc phê duyệt phương án sử dụng về nguồn vốn thu được sau khi thực hiện IPO

- Văn bản cam kết niêm yết hay đăng ký thực giao dịch cổ phiếu ở trên hệ thống sàn giao dịch sau khi đã hoàn thành đợt IPO.

- Văn bản cam kết của những cổ đông lớn về việc duy trì và nắm giữ tối thiểu 20% cổ phần của doanh nghiệp trong vòng ít nhất 1 năm kể từ thời điểm kết thúc hoạt động IPO.

- Hợp đồng giữa doanh nghiệp cùng công ty chứng khoán với vai trò nhà tư vấn.

- Văn bản của ngân hàng về hoạt động mở tài khoản phong tỏa nhận tiền mua cổ phiếu trong đợt chào bán chứng khoán lần đầu tiên

- Cam kết về bảo lãnh phát hành.

Phương thức để chào bán IPO

Có rất nhiều những phương thức chào bán IPO mà doanh nghiệp có thể sẽ tự do lựa chọn. Các phương thức này đều đã được thông qua luật chứng khoán Việt Nam nên sẽ hoàn toàn hợp pháp.

- Chào bán thông qua truyền thông: Internet, báo chí, tivi,… hay tại các sàn giao dịch uy tín ở trên thế giới như IC Markets, Exness, XM,…

- Bảo lãnh về cam kết

- Đấu giá theo hình thức Hà Lan

- Dịch vụ với một trách nhiệm cao nhất

- Mua số lượng lớn và thực hiện chào bán lại

- Doanh nghiệp tự phát hànhs

Đây chính là 6 phương thức được những doanh nghiệp sử dụng phổ biến nhất ở trong hoạt động IPO. Doanh nghiệp có thể sẽ tùy thuộc vào tình hình thực tế để lựa chọn được các hình thức phát hành cổ phiếu lần đầu tiên hiệu quả nhất. Tuy nhiên thì việc nhờ đến sự hỗ trợ của một số những cơ quan, tổ chức liên quan chính là điều mà các doanh nghiệp nên ưu tiên để sử dụng cho dù có áp dụng phương thức nào.

>>> Xem thêm: Chỉ số PMI là gì? Vai trò và Cách tính của chỉ số PMI

Mua cổ phiếu IPO như thế nào?

Hiện nay, một số những công ty có thực hiện IPO thông qua các phương tiện thông tin đại chúng, tiêu biểu đó là trên website chính thức của công ty hay các trang web hỗ trợ liên kết.

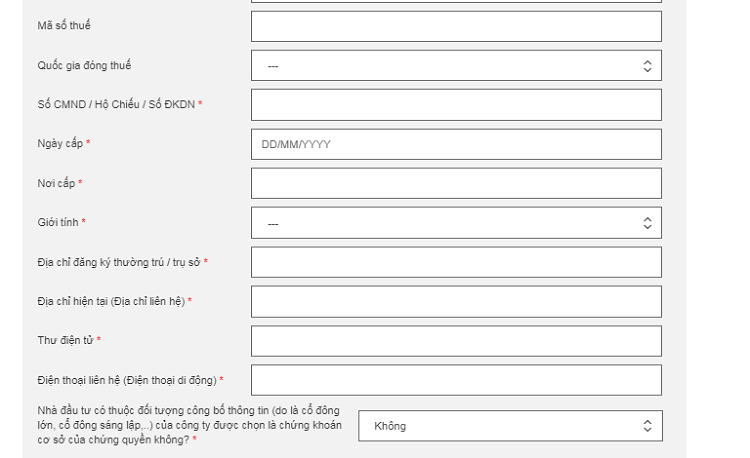

Để mua cổ phiếu IPO thì các nhà đầu tư có thể mua theo hình thức đăng ký trực tuyến qua việc điền vào form mẫu như ví dụ dưới đây:

Bằng việc điền vào form mẫu yêu cầu những thông tin như trên, nhà đầu tư đã có thể trở thành một trong số những người tham gia hoạt động mua cổ phiếu thuộc IPO của một công ty rồi.

Kinh nghiệm khi đầu tư vào doanh nghiệp IPO

Mặc dù tham gia IPO thì các nhà đầu tư có thể dễ dàng tìm kiếm được lợi nhuận. Tuy nhiên, khi mới bắt đầu, các nhà đầu tư vẫn cần phải lưu ý một số điểm sau:

- Tìm hiểu rõ về bản cáo bạch của doanh nghiệp về thực hiện IPO

Bản cáo bạch chính là nơi doanh nghiệp thể hiện được các thông tin liên quan về tài sản, hiệu quả kinh doanh hay tình hình tài chính,… Chính vì thế, để có thể xác định được chính xác về mức độ hoạt động hiệu quả của doanh nghiệp thì hoạt động nghiên cứu bản cáo bạch là một trong những điều tiên quyết cho việc đưa ra quyết định có nên đầu tư hay không.

Mặc dù, bản cáo bạch là do chính doanh nghiệp đó xây dựng, nên sẽ khó có thể tránh khỏi việc mà có một số thông tin không chính xác hoàn toàn. Bởi vậy, nhà đầu tư nên tỉnh táo để lựa chọn và cân nhắc kỹ lưỡng trước khi đưa ra quyết định.

- Nghiên cứu về ngành nghề hoạt động của công ty IPO một cách khách quan

Như đã nói ở trên thì bản cáo bạch không thể nào thể hiện được chính xác 100% về mức độ hoạt động hiệu quả của doanh nghiệp. Nên ngay lúc này, nhà đầu tư cần phải có cho mình một cái nhìn khách quan, bao quát hơn về tổng quan mà ngành nghề hoạt động của công ty đó đối với tình hình kinh tế. Đồng thời, nghiên cứu thêm về những đối thủ cạnh tranh cũng như các thông tin của doanh nghiệp đã được công bố một cách rộng rãi trên những phương tiện thông tin đại chúng trong vòng ít nhất 5 năm gần đây nhất.

- Ưu tiên lựa chọn những công ty sử dụng dịch vụ tư vấn có danh tiếng và chất lượng trong ngành

Việc lựa chọn những công ty chứng khoán để tư vấn ở trong quá trình thực hiện IPO chính là điều kiện bắt buộc. Chính vì vậy, nếu như các nhà đầu tư ưu tiên lựa chọn những công ty sử dụng dịch vụ tư vấn có danh tiếng và chất lượng trong ngành thì sẽ giảm thiểu được rủi ro nhiều hơn cho số vốn góp của mình. Bởi vì, những công ty chứng khoán có uy tín thì sẽ hoạt động một cách minh bạch hơn rất với nhiều loại hình công ty chứng khoán mới thành lập hay chưa có thương hiệu.

- Luôn chủ động ở trong việc tiếp cận các thông tin và kiên nhẫn chờ đợi

Không chỉ riêng mình hoạt động mua IPO mà trong bất kỳ một hình thức đầu tư nào thì nhà đầu tư cũng nên chủ động về những kiến thức, các thông tin ở trên thị trường để không bị thao túng bởi biến động ảo. Ngoài ra thì việc kiên nhẫn chờ đợi sẽ giúp cho các nhà đầu tư có thể thu về được khoản lợi nhuận cao hơn so với những dự tính ban đầu nếu như có những biến động tích cực của thị trường.

Kết luận

Trên đây là chia sẻ của Mytrade về IPO cũng như những kiến thức xoay quanh hoạt động chào bán IPO trên thị trường chứng khoán. Hy vọng các nhà đầu tư thông qua những chia sẻ này đã hiểu rõ về IPO là gì, điều kiện để doanh nghiệp thực hiện IPO ở trên sàn chứng khoán Việt Nam. Chắc chắn với những kiến thức căn bản và cần thiết này sẽ giúp cho nhà đầu tư cũng như doanh nghiệp mới vững tin hơn rất nhiều ở trên thị trường chứng khoán.

Nếu bạn còn bất kỳ thắc mắc nào về IPO trong chứng khoán là gì hoặc muốn hỗ trợ tham gia giao dịch đầu tư trên thị trường chứng khoán thì hãy liên hệ ngay đến Mytrade qua HOTLINE 1900966935 – 0983.668.883 để được giải đáp một cách nhanh nhất. Hoặc tải app MyTrade ngay hôm nay để có thể trải nghiệm được nền tảng đầu tư chứng khoán mới tại:

– Apple Store: https://apps.apple.com/us/app/mytrade-đầu-tư-cho-mọi-người/id1610468053

– Google Play: https://play.google.com/store/apps/details?id=vn.ftv.mytrade