Khi bắt đầu phân tích những yếu tố kỹ thuật của một xu hướng, nhà đầu tư rất dễ bắt gặp khái niệm phân kỳ. Trên thực tế, để nhận biết chính xác những tín hiệu phân kỳ là một điều không hề dễ dàng và đòi hỏi các yếu tố đến từ trình độ và năng lực của mỗi nhà đầu tư. Vậy phân kỳ là gì? và có bao nhiêu loại phân kỳ.Cùng Mytrade tham khảo thông tin dưới đây để tích lũy thêm kinh nghiệm cho quá trình này.

Phân kỳ là gì?

Phân kỳ là gì?

Phân kỳ (còn gọi là Divergence) là hiện tượng mà giá di chuyển theo một hướng, nhưng chỉ báo lại di chuyển với hướng ngược lại. Hướng di chuyển sẽ được xác định bằng đỉnh, đáy của giá và chỉ báo.

Dựa vào tín hiệu của phân kỳ, nhà đầu tư sẽ xác định xu hướng tiếp theo của giá và đây chính là tín hiệu tốt để nhà đầu tư tham gia vào giao dịch.

Các dạng phân kỳ trong chứng khoán thường gặp

Có ba loại phân kỳ thường gặp đó là: phân kỳ thường (Regular Divergence), phân kỳ ẩn (Hidden Divergence), phân kỳ phóng đại (Exaggerated Divergence) và mỗi loại được chia thành 2 loại nhỏ hơn là phân kỳ giá lên (còn gọi là bullish divergence) và phân kỳ giá xuống (còn gọi là bearish divergence)

Phân kỳ thường

Phân kỳ thường

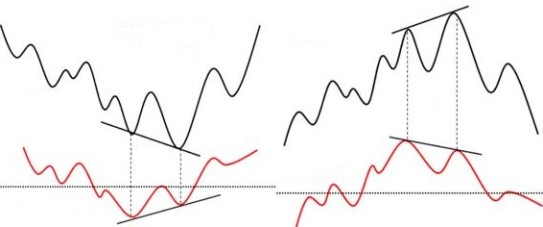

Phân kỳ thường dùng để xác định được xu hướng đảo chiều và chia thành 2 loại như sau:

- Phân kỳ dương

Phân kỳ dương (còn gọi là Phân kỳ tăng giá) xuất hiện trong một xu hướng giảm. Khi giá tạo đáy sau thấp hơn với đáy trước, nhưng chỉ báo lại tạo ra đáy cao hơn. Dấu hiệu này cho thấy rằng động lượng giảm giá đã suy yếu và khả năng sẽ sắp xảy ra đảo chiều xu hướng.

Nhà đầu tư có thể căn cứ vào tín hiệu của phân kỳ dương để kỳ vọng về một sự đảo chiều xu hướng từ giảm sang tăng. Tuy vậy, để chắc chắn nhà đầu tư nên kết hợp cùng với nhiều tín hiệu khác như sự đồng thuận của khối lượng giao dịch hay sự xác nhận của nến tăng.

- Phân kỳ âm

Phân kỳ âm (còn gọi là Phân kỳ giảm giá) xuất hiện trong xu hướng tăng. Tại đây, giá liên tục tạo đỉnh sau cao hơn với đỉnh trước, tuy nhiên chỉ báo lại tạo đỉnh sau thấp hơn đỉnh trước. Tín hiệu này cho thấy động lượng tăng đã suy yếu và chuẩn bị diễn ra đảo chiều giảm.

Nhà đầu tư có thể sử dụng tín hiệu phân kỳ âm để thực hiện giao dịch theo chiến lược đảo chiều xu hướng từ tăng sang giảm. Tuy vậy, chúng ta nên chờ thêm một vài tín hiệu khác để vào lệnh như: khối lượng giao dịch tăng hay có sự xác nhận của nến đỏ liên tiếp hoặc các mô hình nến đảo chiều…

Phân kỳ ẩn

Phân kỳ ẩn

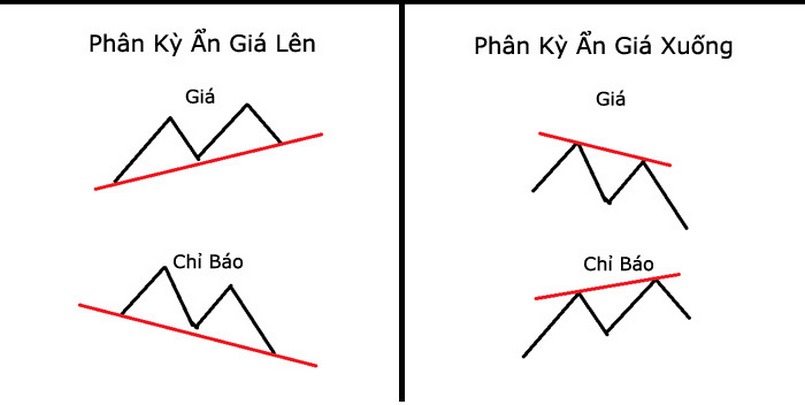

Phân kỳ ẩn sẽ được sử dụng để giao dịch tiếp diễn theo xu hướng của giá. Phân kỳ ẩn cũng được chia làm 2 dạng là:

- Phân kỳ ẩn tăng giá

Phân kỳ ẩn tăng giá thường sẽ xuất hiện trong một xu hướng tăng mạnh mẽ, giá tạo nên đáy sau cao hơn đáy trước, tuy nhiên chỉ báo lại tạo đáy sau thấp hơn. Tín hiệu này cho thấy mức giá sẽ tiếp diễn theo xu hướng tăng.

Nhà đầu tư có thể vào lệnh giao dịch BUY để thuận theo xu hướng. Để tăng xác suất thành công khi thực hiện giao dịch, nhà đầu tư có thể kết hợp thêm những tín hiệu như nến xanh tăng hay mô hình giá tiếp diễn đồng thuận của khối lượng giao dịch…

- Phân kỳ ẩn giảm giá

Xuất hiện trong một xu hướng giảm mạnh, khi mà giá liên tục tạo nên đỉnh sau thấp hơn đỉnh trước, tuy nhiên chỉ báo lại tạo ra đỉnh sau cao hơn đỉnh trước. Tín hiệu này cho nhà đầu tư thấy rằng xu hướng giảm có khả năng vẫn tiếp diễn và có thể vào lệnh giao dịch Sell để thuận theo xu hướng. Tuy nhiên, để phòng tránh các rủi ro nhà đầu tư nên chờ những tín hiệu xác nhận xu hướng như: xuất hiện các cây nến đỏ hay những mô hình giá tiếp diễn xu hướng giảm, ….

>> Tham khảo: Chỉ số ROA là gì? Ý nghĩa, cách tính ROA trong đầu tư chứng khoán

Phân kỳ phóng đại

Phân kỳ phóng đại

Trong phân kỳ phóng đại thì giá tạo 2 đỉnh hoặc đáy bằng nhau báo hiệu xu hướng đi ngang (sideway) kết thúc và chuẩn bị cho xuất hiện xu hướng mới. Phân kỳ phóng đại cũng sẽ được chia làm 2 loại như sau:

- Phân kỳ phóng đại chiều tăng

Phân kỳ phóng đại chiều tăng xuất hiện khi giá tạo thành 2 đáy bằng nhau, tuy nhiên chỉ báo lại tạo ra đáy sau cao hơn đáy trước. Tín hiệu này cho thấy rằng xu hướng ngang (sideway) sắp kết thúc để di chuyển sang một xu hướng tăng. Nhà đầu tư cũng có thể tận dụng cơ hội để đặt lệnh Buy.

- Phân kỳ phóng đại chiều giảm

Phân kỳ phóng đại chiều giảm (còn gọi là Exaggerated Bearish Divergence) xuất hiện khi mà giá hình thành 2 đỉnh bằng nhau, tuy nhiên chỉ báo lại tạo nên đỉnh sau thấp hơn đỉnh trước. Đây chính là dấu hiệu dự báo xu hướng đi ngang (sideway) sắp kết thúc và chuyển sang một xu hướng giảm. Nhà đầu tư có thể tận dụng cơ hội để đặt lệnh Sell.

Những chỉ báo nhận diện và xác định phân kỳ

Các nhà đầu tư có thể dễ dàng nhận diện những tín hiệu của phân kỳ khi căn cứ vào một vài biểu đồ giá kết hợp tương ứng với thời điểm đang xem xét. Sau đây là một vài đặc điểm cơ bản của những chỉ báo này:

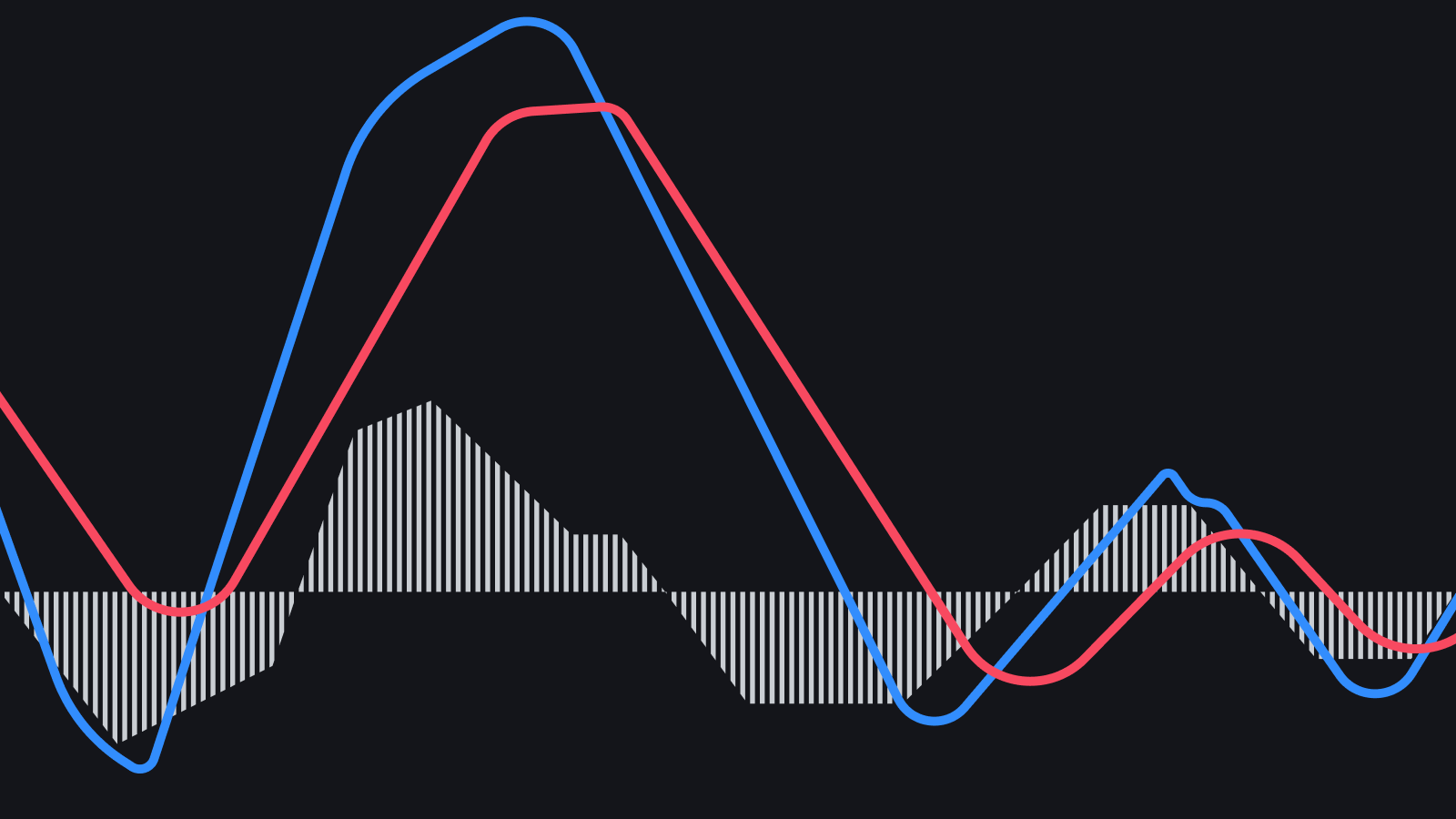

MACD

MACD

MACD là xem xét động lượng của một loại tài sản để xác định liệu rằng xu hướng sẽ tăng hay giảm tiếp tục.

Chỉ báo MACD đã được tạo thành từ ba phần: bao gồm hai đường trung bình động hàm mũ (EMA) và một biểu đồ cột (MACD histogram). Hai đường trung bình này sẽ di chuyển xung quanh một đường 0 chính giữa. Đường trung bình động EMA nhanh hơn nên được gọi là đường tín hiệu và đường chậm hơn được gọi là đường MACD. Nếu như đường MACD trên 0 thì nó được xem là xác nhận một xu hướng tăng. Ngược lại, nếu như MACD dưới 0 thì nó được cho là dự báo một xu hướng giảm.

Khi mà đường MACD và giá của một tài sản dịch chuyển với hướng ngược nhau thì đây được xem là sự phân kỳ. Khi đó có thể báo hiệu sắp có sự thay đổi xảy ra về chiều đi của xu hướng.

Tuy nhiên, điều quan trọng cần phải lưu ý ở đây là MACD sẽ không phải là một chỉ báo hoàn hảo. Bởi nó có thể tạo ra các tín hiệu để giao dịch không đáng tin cậy. Đường MACD cũng hay được xem là một chỉ báo tụt hậu. Bởi vì các đường trung bình động của nó là dựa trên những dữ liệu trong quá khứ. Đây cũng lý do chính mà bạn nên sử dụng nhiều những chỉ báo kỹ thuật khác nhau để xác nhận được hành động giá trước khi bắt đầu vào giao dịch.

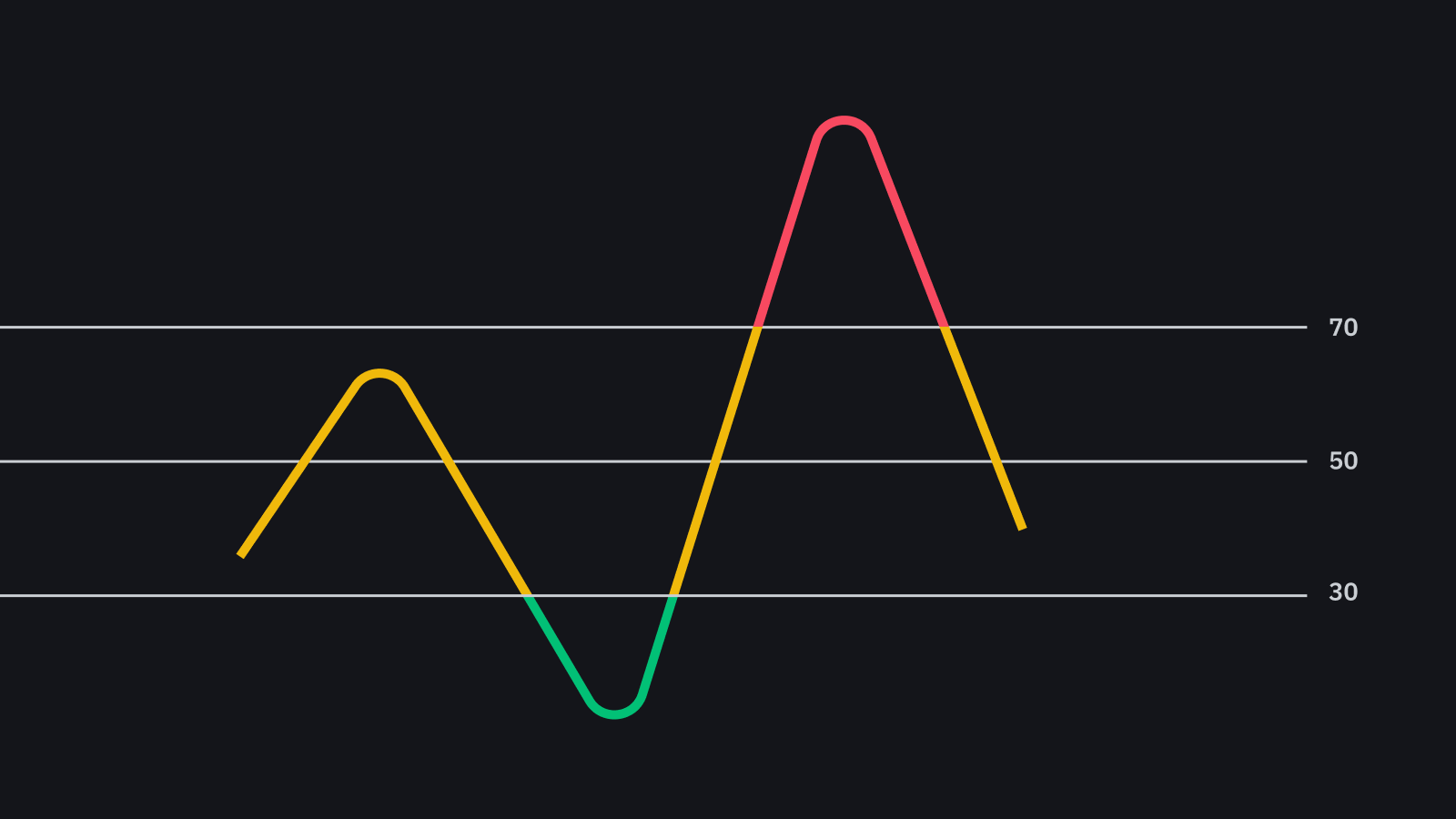

Chỉ báo RSI

Chỉ báo RSI

RSI được sử dụng để đánh giá xu hướng của động lượng thị trường. Chỉ báo RSI được thể hiện dưới dạng bộ giao động di chuyển giữa 2 đường cực trị 0 và 100. Nhà đầu tư có thể dựa vào đường giao động và đường giá này để xác định phân kỳ. Từ đấy có thể tìm ra được hướng đi của giá.

RSI được xem là chỉ báo mạnh do phản ứng trước giá. Tuy nhiên, cũng như các chỉ báo khác thì RSI cũng có độ nhiễu nhất định và được dùng như một phần của chiến lược giao dịch. Tín hiệu mua quá mức (overbought) sẽ được đưa ra khi RSI vượt qua đường 70 và hướng lên trên. Trong khi đó, tín hiệu quá bán (oversold) là khi chỉ báo RSI vượt qua đường 30 và hướng xuống dưới.

Đối với sự phân kỳ dương thì các nhà đầu tư sẽ xem xét những mức thấp trên chỉ báo và hành động giá. Nếu như giá đang tạo mức thấp hơn nhưng chỉ báo RSI lại cho ta thấy mức thấp thấp hơn thì đây được xem là một tín hiệu tăng. Nếu như giá đang tạo mức cao hơn trong khi chỉ báo RSI lại tạo mức thấp hơn, thì lúc này sẽ là một tín hiệu tiêu cực hoặc giảm giá.

Những nhà đầu tư theo phân tích kỹ thuật thường xem tín hiệu quá mua hay quá bán là mạnh hơn nếu như nó đi cùng với sự phân kỳ. Cũng như các chỉ báo khác, điều quan trọng cần phải lưu ý ở đây là tín hiệu RSI không đáng tin cậy 100%. Vì thế mặc dù chỉ báo RSI được ca ngợi là một chỉ báo nhanh phản ứng trước giá nhưng nó cũng chỉ nên được dùng như một phần của chiến lược kỹ thuật.

Stochastic

Stochastic sử dụng để so sánh mức giá đóng cửa gần đây nhất với mức giá đóng cửa trước đó trong một thời gian nhất định. Điều này là giúp cho các nhà đầu tư thấy được tốc độ và động lượng của thị trường.

Stochastic được tạo thành từ một đường chỉ báo và đường tín hiệu. Chỉ báo Stochastic này cũng giao động quanh hai điểm cực trị là 0 và 100. Thang đo thể hiện được tỷ lệ phần trăm và phạm vi giao dịch của tài sản trong vòng 14 ngày. Từ đấy giúp cho nhà đầu tư biết mức giá đóng cửa gần đây nhất có liên quan đến mức giá trong quá khứ.

Nếu như Stochastic có giá trị trên 80 thì thị trường sẽ được xem là mua quá mức. Ngược lại, nếu như chỉ báo này dao động ngẫu nhiên dưới 20 thì được xem là bán quá mức. Nếu như có bất kỳ sự khác biệt với những gì được hiển thị trên bộ dao động và biểu đồ giá thì đây chính là một sự phân kỳ.

Tuy vậy, những chỉ số mua quá mức hay bán quá mức không phải là một dấu hiệu nhận biết chính xác hoàn toàn về sự đảo chiều. Chỉ báo dao động ngẫu nhiên sẽ cho thấy thị trường đang mua quá mức nhưng tài sản có thể vẫn đang trong xu hướng tăng mạnh nếu như mà áp lực mua được duy trì. Điển hình là bong bóng thị trường trong đầu cơ.

>> Tham khảo: Bear trap là gì? Cách nhận biết và phòng tránh Bear trap

Có nên sử dụng phân kỳ trong quá trình trading không?

Câu trả lời là nên nhưng nhà đầu tư cần phải biết sử dụng kết hợp thêm với các mô hình khác như mô hình giá, mô hình nến Nhật hay vùng hỗ trợ kháng cự quan trọng. Đồng thời các nhà đầu tư cần phải kết hợp phân tích trên nhiều khung thời gian khác nhau để gia tăng xác suất thắng mỗi lần vào lệnh.

Tuy vậy nhà đầu tư cũng không nên quá lạm dụng sử dụng phân kỳ trong trading để tránh những trường hợp thua lỗ không đáng có.

Một số lưu ý trong quá trình sử dụng phân kỳ

Thực chất thì phân kỳ không có nghĩa là sẽ kếuá trình sử dụng phân kỳt thúc một xu hướng nào đó mà ngược lại thì phân kỳ có thể sẽ xuất hiện khá lâu mới xảy ra được xu hướng đảo chiều. Vì thế, các nhà đầu tư chỉ nên sử dụng phân kỳ như một tín hiệu cảnh báo và kết hợp nó cùng các chỉ báo khác như hỗ trợ, trendline, kháng cự, RSI, trung bình động, .. để có thể dự đoán được chính xác thị trường và phòng tránh các rủi ro từ tín hiệu phân kỳ sai.

- Phân kỳ giá xuống thường sẽ xuất hiện ở bên dưới ngưỡng kháng cự mạnh. Ngược lại, phân kỳ giá lên sẽ xuất hiện ở những điểm giá chạm vùng hỗ trợ mạnh.

- Ngoài ra, nhà đầu tư cần xác định phân kỳ trên các khung thời gian khác nhau, đặc biệt là trên khung thời gian lớn hơn để tránh được những tín hiệu không chính xác.

- Bạn cũng có thể kết hợp phân kỳ cùng với các chỉ báo xác định xu hướng khác, đặc biệt là với các xu hướng trên khung thời gian lớn hơn.

- Tuy khối lượng giao dịch đã trong bản chất của phân kỳ, nhưng nhà đầu tư vẫn nên xem xét yếu tố này trên mỗi cây nến để các giao dịch đạt hiệu quả cao nhất.

- Khi phát hiện phân kỳ ở các khu vực quan trọng thì bạn có thể tin cậy hơn vào các mức hỗ trợ và kháng cự. Bởi tại đó tín hiệu sẽ được chính xác hơn.

- Có thể ứng dụng phân kỳ vào quá trình chốt lời, bởi nó có thể cho nhà đầu tư một tâm lý chủ động và tránh được các tình huống chốt lời quá sớm, ảnh hưởng đến lợi nhuận của giao dịch.

- Tư duy tốt về hỗ trợ, kháng cự hay các mức giá quan trọng cũng là một yếu tố cần thiết.

Kết luận

Giao dịch thường dựa trên các yếu tố xác suất, do vậy có thể phân kỳ cũng là một yếu tố phân tích kỹ thuật không quá đáng tin. Phương pháp giao dịch này đòi hỏi nhà đầu tư phải có khả năng và kinh nghiệm rất nhiều. Vì vậy, bạn cần dựa trên các lưu ý đã được Mytrade chia sẻ để phòng tránh những rủi ro. Hy vọng bài viết phân kỳ là gì hôm nay sẽ giúp ích nhiều cho quá trình đầu tư của bạn!

Mytrade - nền tảng giao dịch và đầu tư chứng khoán uy tín tại thị trường Việt Nam

Nếu nhà đầu tư còn thắc mắc nào về phân kỳ là gì? hoặc cần hỗ trợ tham gia đầu tư chứng khoán hãy liên hệ ngay đến Mytrade qua HOTLINE 1900966935 – 0983.668.883 để được giải đáp những vấn đề nhanh nhất.