Thanh khoản là gì? Đây là một thuật ngữ được sử dụng phổ biến trong lĩnh vực tài chính và khi hiểu được ý nghĩa của thuật ngữ này sẽ giúp ích cho những nhà đầu tư trong việc phân tích thị trường. Khi biết được tính thanh khoản của các sàn giao dịch các nhà đầu tư có thể lựa chọn các sàn phù hợp với khả năng giao dịch của mình. Vậy tính thanh khoản là gì? Ý nghĩa và đặc điểm ra sao? Hãy cùng Mytrade tìm hiểu qua bài viết dưới đây nhé!

Tính thanh khoản là gì?

Thanh khoản thuật ngữ được dùng trong lĩnh vực tài chính để thể hiện mức độ linh hoạt của tài sản khi được bán và mua trên thị trường mà không hề làm ảnh hưởng hay tác động quá nhiều đến giá thị trường của loại tài sản đó. Sự linh hoạt và lưu động của một tài sản chính là khả năng chuyển đổi thành các loại tiền tệ hoặc tài sản có giá.

Tính thanh khoản là gì?

Một loại tài sản có tính thanh khoản cao thì sẽ được bán nhanh chóng, giá bán không bị giảm đáng kể, thường những loại tài sản này sẽ có số lượng giao dịch lớn.

Hay đơn giản ví dụ về tiền mặt. Đây là loại tài sản có tính thanh khoản cao nhất có thể dùng để “bán” mà hầu như không thay đổi về mặt giá trị. Các tài sản khác như bất động sản, máy móc… đều có tính thanh khoản nhưng không cao bằng tiền mặt. Khi muốn chuyển đổi các tài sản này sang thành tiền mặt thì cần có thời gian để tìm kiếm khách hàng giao dịch phù hợp.

Ý nghĩa của tính thanh khoản?

Đối với các nhà đầu tư, ngân hàng hay doanh nghiệp công ty thì hoạt động đánh giá tình hình thanh khoản của tài sản sẽ mang lại nhiều lợi ích cho họ. Khi nắm được tình hình thanh khoản của mình từ đó họ sẽ có những kế hoạch và có hướng quản trị tài chính tốt hơn.

Ngoài ra tính thanh khoản thể hiện mức độ năng động, hiệu quả của thị trường. Khi thị trường càng sôi động thì tính thanh khoản càng cao do có nhiều nhà đầu tư là tổ chức hay cá nhân tham gia vào

Đối với các nhà đầu tư và chủ nợ của doanh nghiệp

Đánh giá tính thanh khoản đối với các nhà đầu tư, chủ nợ của doanh nghiệp và ngân hàng đem lại một số ý nghĩa như sau:

- Khi đánh giá được tính thanh khoản của một đơn vị tổ chức nào đó sẽ giúp các bên vay, đầu tư có thể nhận biết được các rủi ro về mặt thanh khoản từ đó cân đối và đưa ra được những quyết định có lợi cho họ là có nên đầu tư và cho vay không.

- Phải thanh lý tài sản để đáp ứng chi trả cho khoản nợ đó nếu doanh nghiệp có khoản nợ với ngân hàng. Lúc này, ngân hàng có thể giúp doanh nghiệp bằng cách hỗ trợ cho vay thông qua hình thức là thế chấp tài sản.

- Nhờ vào tính thanh khoản mà các nhà giao dịch nhận biết được tình hình thị trường là có nên đầu tư vào doanh nghiệp hay không?

Ý nghĩa của tính thanh khoản?

Đối với doanh nghiệp

Việc đánh giá tình hình thanh khoản trong một doanh nghiệp đóng vai trò rất quan trọng đối với tình hình tài chính cụ thể:

- Thành viên chủ chốt của doanh nghiệp sẽ đưa ra các phương án quản trị phù hợp giúp tối ưu nguồn tài chính, tăng khả năng thanh khoản. Nó giúp nâng cao dòng tiền, linh hoạt để phát triển khi có cơ hội và tiết kiệm cần thiết trong tình hình gặp khó khăn.

- Thể hiện tính thanh khoản của công ty nhờ vậy mà bộ máy tổ chức có thể nhận ra các vấn đề và đưa ra hướng xử lý phù hợp nhất.

- Hỗ trợ doanh nghiệp phát hiện ra các vấn đề rủi ro tiềm ẩn và giải quyết được dứt điểm. Nhờ vậy đảm bảo các khoản vay được thanh toán theo đúng kỳ hạn của hợp đồng và giữ vững niềm tin với các đối tác và nhà đầu tư khác.

- Giúp doanh nghiệp tăng tính thanh khoản và tối ưu nguồn vốn tài chính, thông qua việc đưa ra những phương án quản trị phù hợp từ đội ngũ lãnh đạo.

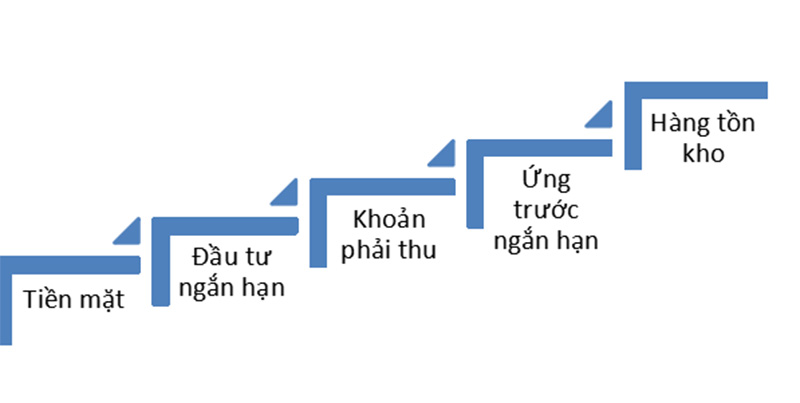

Xếp loại các tài sản dựa trên tính thanh khoản?

Các loại tài sản được phân chia sắp xếp theo mức độ thanh khoản từ cao đến thấp cụ thể như sau:

- Tiền mặt

- Đầu tư trong ngắn hạn

- Các khoản phí phải thu

- Ứng trước ngắn hạn

- Hàng tồn kho

Xếp loại các tài sản theo tính thanh khoản

Tiền mặt được đánh giá là loại tài sản có tính thanh khoản cao nhất vì đây là công cụ thanh toán trực tiếp, lưu thông dễ dàng và tích trữ hàng hóa tài sản. Do đó tiền mặt cũng trở thành thước đo cho tính thanh khoản của các loại tài sản khác. Những tài sản càng dễ dàng chuyển thành tiền mặt thì tính thanh khoản càng cao.

Loại tài sản có tính thanh khoản thấp nhất là hàng tồn kho, nó không dễ dàng để chuyển đổi thành tiền mặt. Hàng tồn kho phải trải quá trình phân phối, tiêu thụ của khách hàng rồi mới thành tiền mặt.

Tính thanh khoản trong thị trường chứng khoán?

Thanh khoản trong thị trường chứng khoán là khả năng chuyển đổi từ tiền mặt thành chứng khoán và ngược lại từ chứng khoán chuyển đổi thành tiền mặt. Chứng khoán càng có tính thanh khoản cao là chứng khoán càng dễ dàng mua qua bán lại, giá cả ở mức ổn định theo thời gian. Thị trường càng năng động linh hoạt và hiệu quả nghĩa là tính thanh khoản cuả chứng khoán càng cao.

Những rủi ro có thể gặp phải trong thanh khoản chứng khoán

Khi các nhà đầu tư nắm trong tay những cổ phiếu nhưng chưa thể bán ra được đây được gọi là rủi ro thanh khoản trong đầu tư chứng khoán. Tính thanh khoản của chứng khoán được đo lường, tính toán bằng thời gian và chi phí để chuyển đổi thành tiền mặt.

Nhờ dựa vào những yếu tố chính là thời gian và chi phí mà con người ta có thể dựa vào đó đo lường tính toán tính thanh khoản của chứng khoán. Một nhà đầu tư mất nhiều thời gian và chi phí để thu hồi vốn của mình thì đó được gọi là rủi ro trong thanh khoản chứng khoán.

Điều này có nghĩa là nhà đầu tư phải chấp nhận mức giá thấp hơn để có thể chuyển đổi từ chứng khoán sang tiền mặt hay khó tìm được người mua với mức giá kỳ vòng. Lúc này nhà đầu tư phải chịu một mức lỗ nhất định.

Các yếu tố gây ảnh hưởng đến tính thanh khoản?

Ảnh hưởng tích cực và tiêu cực đến tính thanh khoản chứng khoán do có nhiều yếu tố tác động đến:

- Các chính sách nhà nước: mọi hoạt động sản xuất, kinh doanh của doanh nghiệp hay công ty đều phải chịu ảnh hưởng từ chính sách kinh tế vĩ mô và chịu sự ảnh hưởng từ những quy định của cơ quan quản lý. Vì vậy chính sách của Nhà nước tác động gián tiếp đến tính thanh khoản của cổ phiểu.

- Tình hình chính trị: Chính trị và kinh tế luôn đi kèm với nhau, có mối quan hệ mật thiết. Khi chính trị bất ổn thì nền kinh tế sẽ bị ảnh hưởng và từ đó tác động đến tỷ giá của đồng tiền.

Một số nguyên nhân

- Lạm phát: Đồng tiền sẽ bị mất giá trị khi mức độ làm phát xảy ra ở mức cao. Khi lạm phát kéo dài và khó cải thiện thì đồng tiền nội tệ sẽ ảnh hưởng nghiêm trọng và mất giá so với các loại đồng tiền khác.

- Lãi suất: Đây được coi là yếu tố ảnh hưởng trực tiếp và tác động mạnh tới giá trị của đồng tiền nhất.

- Tăng trưởng GDP: Khi GDP có tốc độ tăng trưởng càng cao thì cho thấy nền kinh tế của đất nước được nhiều nhà đầu tư quan tâm. Điều này sẽ gây chú ý với những nhà đầu tư nước ngoài đầu tư vào và làm cho đồng tiền nội tệ có giá hơn.

- Tâm lý của các nhà đầu tư: xu hướng chung của các nhà đầu tư đó là khi thị trường có tín hiệu khởi sắc thì các nhà đầu tư tích cực đầu tư vào hơn. Và ngược lại khi thị trường ở tình trạng down trend sẽ gây hoang mang tâm lý cho các nhà giao dịch, khi đó họ hoang mang và cẩn trọng hơn.

Bẫy thanh khoản là gì?

Bẫy thanh khoản là gì? cũng là một câu hỏi phổ biến của nhiều nhà đầu tư F0. Khái niệm Bẫy thanh khoản chỉ một hiện tượng thị trường khi mà mức lãi suất xuống quá thấp, thì mọi người có xu hướng quyết định giữ tài sản của mình dưới dạng tiền mặt (tài sản không sinh lời) hơn là giữ những tài sản sinh lợi khác. Đặc biệt, khi bẫy thanh khoản xuất hiện lãi suất danh nghĩa tiến gần hoặc sẽ bằng 0. Lúc đó nhà đầu tư sẽ đánh giá rằng lãi suất không thể tăng lên. Do vậy họ có xu hướng chuyển sang nắm giữ tiền mặt hơn là lựa chọn đầu tư hay mua trái phiếu.

Cách hạn chế rủi ro trong thanh khoản?

Tình hình thị trường chung gây ảnh hưởng rất nhiều đến các sản phẩm đầu tư tài chính như chứng khoán. Vì vậy để giảm thiểu rủi ro thanh khoản trong chứng khoán cần:

- Xem xét và tìm hiểu khả năng phát triển lâu dài của doanh nghiệp.

- Phân tích đánh giá được xu hướng biến động của thị trường chung.

- Phân bổ nguồn nhân lực một cách hợp lý.

Cách hạn chế rủi ro trong thanh khoản?

Cách hạn chế rủi ro trong thanh khoản?

- Đa dạng nguồn vốn bằng cách sử dụng những nghiệp vụ thị trường mở.

- Tái cơ cấu cung cấp lại vốn.

- Tái cơ cấu lại các nguồn vốn vay, vốn huy động một cách hợp lý.

- Giữ mức ổn định và hợp lý giữ tỷ lệ tiền gửi và dự trữ tiền mặt.

- Quản lý các rủi ro thanh khoản chặt chẽ.

Tóm tắt, các nhà đầu tư giao dịch nên tìm hiểu và xem xét khả năng thanh khoản trước khi đưa ra quyết định mua bán một cổ phiếu nào đó. Ngoài việc hạn chế rủi ro trong thanh khoản chứng khoán, cần chú ý đến cơ chế phân bổ nguồn vốn sao cho phù hợp. Đó chính là cách hiệu quả để giảm thiểu rủi ro trong đầu tư chứng khoán.

MyTrade – Nền tảng đầu tư chứng khoán tối ưu

- Tối ưu vốn đầu tư: Đối với những giao dịch Chứng khoán phái sinh thì ở một số các nền tảng khác thường có mức ký quỹ là 5%, thì tại MyTrade các nhà đầu tư sẽ chỉ phải ký quỹ là 4%. Từ đó, sẽ tối ưu được số vốn đầu tư, tăng thêm cơ hội thu về khoản lợi nhuận tối đa cho quý nhà đầu tư.

- Tối ưu thuế/phí: Hiện nay, khi thực hiện các giao dịch Chứng khoán phái sinh trên nhiều nền tảng khác nhau, dù giao dịch có lợi nhuận hay chưa có lợi nhuận thì các nhà đầu tư đều sẽ phải tự chịu những loại thuế và phí theo quy định tại các Sàn giao dịch. Nhưng khi giao dịch tại MyTrade, nhà đầu tư sẽ chỉ mất phí khi giao dịch có lợi nhuận. Với ưu điểm này thì sẽ giúp các nhà đầu tư tiết kiệm tối đa được khá nhiều loại chi phí.

- Tối ưu lợi nhuận: Hiện nay MyTrade có đội ngũ các chuyên gia nhiều kinh nghiệm, sẵn sàng hỗ trợ nhà đầu tư 24/7. MyTrade đồng hành cùng với khách hàng, tận dụng tối đa mọi cơ hội của thị tường để mang lại những khoản lợi nhuận tối ưu nhất cho khách hàng.

Trên đây là toàn bộ những thông tin mà Mytrade muốn gửi đến bạn đọc về tính thanh khoản. Hy vọng đã phần nào giúp bạn đọc nắm được những kiến thức cơ bản, ý nghĩa và biết cách hạn chế tối đa rủi ro trong việc phân tích đầu tư. Mytrade chúc các nhà đầu tư thành công.

Nếu có bất cứ hỏi, thắc mắc nào cần giải đáp bạn đọc hãy liên hệ với chúng tôi để được hỗ trợ giải đáp kịp thời. Chúng tôi tự hào khi MyTrade – Nền tảng đầu tư, giao dịch chứng khoán tối ưu hàng đầu Việt Nam, cung cấp công cụ hỗ trợ vốn, tối ưu thuế phí và tối ưu lợi nhuận. Với đội ngũ chuyên gia giàu kinh nghiệm là điểm đến tin tưởng của các đối tác. Mytrade.vn đồng hành cùng bạn 24/7. Để biết thêm các thông tin cũng những những kiến thức về chứng khoán mời các bạn tham khảo tại https://mytrade.vn/ hoặc liên hệ theo số hotline 1900966935 – 0983.668.883 để được các chuyên viên có thể hỗ trợ tốt nhất.

_thumb_350.jpg)

_thumb_350.jpg)