Để một doanh nghiệp có thể vận hành trôi chảy cũng như đạt được phần lợi nhuận cao thì bị ảnh hưởng bởi rất nhiều yếu tố. Đặc biệt, nếu như muốn đạt được lợi nhuận thì phần chi phí mà doanh nghiệp bỏ ra cho hoạt động sản xuất cũng cần phải được tính toán rất kỹ càng và WACC là một yếu tố nằm trong đó. Vậy WACC là gì? Hãy cùng Mytrade tìm hiểu qua bài viết dưới đây nhé.

WACC là gì?

WACC là gì?

WACC là gì?

WACC (viết tắt của cụm từ Weighted Average Cost of Capital) chính là chi phí sử dụng vốn bình quân. Đây là loại chi phí sử dụng vốn được những doanh nghiệp tính toán dựa trên các loại vốn mà doanh nghiệp đã và đang sử dụng bao gồm: cổ phiếu phổ thông, cổ phiếu ưu đãi, trái phiếu và những khoản nợ.

Trên thực tế thì doanh nghiệp cần phải huy động đến nhiều nguồn vốn khác nhau nhằm mục đích đáp ứng được nhu cầu vốn cho hoạt động phát triển kinh doanh. Tuy vậy mỗi một nguồn vốn tài trợ thì lại có một chi phí sử dụng vốn khác nhau. Do vậy mà việc xác định WACC sẽ hỗ trợ cho doanh nghiệp đưa ra được quyết định tài chính phù hợp.

Ý nghĩa của WACC

Chi phí sử dụng vốn bình quân WACC có ý nghĩa cụ thể sau:

Đối với các doanh nghiệp

- Tính toán chi phí sử dụng vốn bình quân cho các doanh nghiệp biết được mỗi một đô la tài chính sẽ có giá bao nhiêu.

- Giúp các doanh nghiệp tính toán mức lợi nhuận của người đi vay cùng với chủ sở hữu vốn có thể tạo ra.

- Ban Giám đốc sử dụng chi phí sử dụng vốn bình quân WACC để đưa ra được những quyết định liên quan đến hoạt động sáp nhập hoăc mua lại một doanh nghiệp khác.

- Chỉ số WACC sẽ gắn liền với tỷ lệ chiết khấu, bởi vậy nó thường hay được sử dụng trong những dòng tiền rủi ro. Giả sử rằng tỷ suất hoàn vốn nội bộ thấp hơn với chỉ số WACC thì doanh nghiệp hiện không được kỳ vọng sẽ đầu tư nhiều và phải mua lại cổ phần của mình hoặc trả cổ tức.

- Các giám đốc thường sử dụng WACC nội bộ để đưa ra quyết định như việc xác định tính khả thi về kinh tế của hoạt động sáp nhập và những cơ hội mở rộng khác. WACC chính là tỷ lệ chiết khấu nên thường được dùng cho dòng tiền với rủi ro tương tự như của doanh nghiệp nói chung.

Đối với nhà đầu tư

- Đối với những nhà đầu tư hoặc người cho vay thì phần chi phí vốn bình quân gia quyền tại WACC sẽ chính là chi phí cơ hội của họ để chấp nhận được mức rủi ro đầu tư cho doanh nghiệp.

- Khi những nhà đầu tư muốn xác định được giá trị khoản đầu tư của mình thì họ hay xem xét đến chỉ số WACC và sau đó quyết định việc mua loại cổ phiếu nào để mang về lợi nhuận tốt nhất.

>> Tham khảo: Vốn hóa thị trường là gì? Ý nghĩa của vốn hóa thị trường

Bản chất của WACC

Bản chất của WACC

Bản chất của WACC

Việc hiểu rõ bản chất của WACC là gì, sẽ giúp cho chủ doanh nghiệp chủ động hơn trong việc đưa ra quyết định điều hướng kinh doanh hiệu quả và được chính xác.

- WACC chính là giá trị trung bình chi phí của những loại tài trợ thông qua nợ hay vốn chủ sở hữu.

- Vốn nợ và vốn của chủ sở hữu chính là hai bộ phận tạo thành vốn của doanh nghiệp.

- Những nhà cho vay và những nhà cung cấp vốn cổ phần đều mong muốn thu được khoản lợi nhuận dựa trên số tiền hay số vốn mà họ cung cấp.

- Chi phí sử dụng vốn bình quân chỉ ra phần tỷ suất lợi nhuận của hai loại cổ đông (người cho vay và chủ sở hữu) có thể mong đợi.

- WACC chính là chi phí cơ hội mà doanh nghiệp chấp nhận rủi ro khi tiến hành đầu tư bên ngoài.

- WACC thường được những nhà lãnh đạo doanh nghiệp sử dụng trong nội bộ để đưa ra nhiều quyết định quan trọng.

- WACC chính là tỷ lệ chiết khấu dùng cho dòng tiền có rủi ro tương tự như của toàn thể doanh nghiệp.

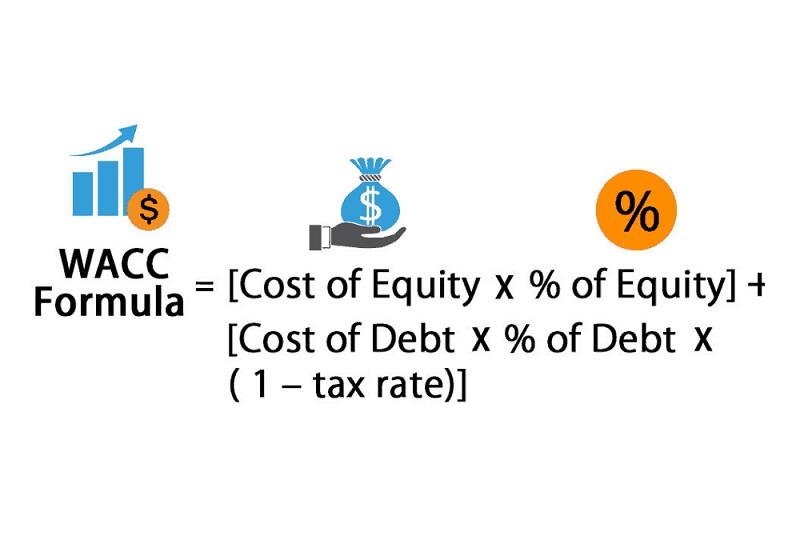

Công thức tính WACC

Cách tính chi phí sử dụng vốn bình quân được tính bởi công thức sau đây:

WACC = (E/V) * RE + (D/V) x RD

Trong đó:

- RE: chính là phần chi phí sử dụng vốn cổ phần

- RD: chính là phần chi phí sử dụng nợ

- E: chính là phần giá trị thị trường của tổng vốn cổ phần

- D: chính là phần giá trị thị trường của tổng nợ doanh nghiệp

- V: chính là tổng số vốn dài hạn của doanh nghiệp

- Tc : chính là thuế thu nhập của một doanh nghiệp

Theo công thức trên thì

- E/V: được xem là một thuật ngữ đại diện cho tỷ lệ tài chính dựa trên vốn chủ sở hữu

- D/V: là đại diện cho tỷ lệ tài chính dựa trên số nợ

WACC cũng được tính dựa theo công thức mở rộng

[(E / V) x Re] và [(D / V) x Rd x (1-Tc)]

Vế thứ nhất sẽ đại diện cho giá trị trọng số của vốn liên kết vốn và vế thứ 2 đại diện cho giá trị trọng số của vốn liên kết nợ.

Ví dụ: Doanh nghiệp X có tổng số vốn là 20.000 tỷ đồng Việt Nam, chiếm 100% tỷ trọng và được tạo thành từ nguồn tài chính như sau: vốn vay có giá trị 6.000 tỷ đồng và chiếm 30% tỷ trọng, vốn chủ sở hữu có giá trị 14.000 tỷ đồng và chiếm tỷ trọng 70%.

Theo số liệu trên thì chi phí sử dụng vay trước thuế là 10%/1 năm, giá của vốn chủ sở hữu là 13,4% và phần thu nhập doanh nghiệp là 20%/1 năm.

Do vậy thì chi phí vốn bình quân WACC= 70% X 13,4% + 30% X 10% X (1 – 20%) = 9,404%.

WACC là chi phí bình quân mà doanh nghiệp X thu hút nhà đầu tư và lợi tức mà họ đang kỳ vọng dựa trên sức mạnh tài chính và những rủi ro của doanh nghiệp so với cơ hội khác. Ở đây thì WACC là 9,404%

Cách xác định vốn chủ sở hữu và nợ của công thức tính WACC

Cách xác định vốn chủ sở hữu và nợ của công thức tính WACC

Cách xác định vốn chủ sở hữu và nợ của công thức tính WACC

Cách xác định phần chi phí vốn chủ sở hữu

WACC được tính bằng cách nhân phần chi phí của từng nguồn vốn (nợ và vốn chủ các cổ đông được xem là chi phí theo quan điểm của công ty.

Vì vậy, để tìm ra được cách tính giá vốn chủ sở hữu thì chúng ta cần xem xét cách mà các nhà đầu tư mua và bán cổ phiếu. Hiểu một cách đơn giản thì các cổ đông mong đợi từ phần lợi tức đầu tư của họ. Việc không cung cấp cho họ có thể sẽ dẫn đến hoạt động bán cổ phiếu của bạn và làm giảm giá trị doanh nghiệp. Vì thế mà chi phí vốn chủ sở hữu chính là số tiền mà doanh nghiệp của bạn cần phải bỏ ra để duy trì được mức giá cổ phiếu thỏa đáng.

Mô hình CAPM định giá tài sản vốn

Có thể dùng mô hình CAPM để xác định được chi phí vốn chủ sở hữu. CAPM là một mô hình thiết lập dựa trên mối quan hệ giữa rủi ro và lợi tức kỳ vọng đối với tài sản. Đồng thời sẽ được áp dụng rộng rãi để định giá những chứng khoán rủi ro như vốn chủ sở hữu. Tạo ra phần lợi nhuận kỳ vọng cho tài sản có rủi ro liên quan và tính toán được chi phí vốn.

CAPM yêu cầu phần lãi suất phi rủi ro, beta và lợi tức của thị trường ở quá khứ. Tuy nhiên, lưu ý rằng phần bù rủi ro của vốn chủ sở hữu (ERP) chính là chênh lệch giữa lợi tức của thị trường lịch sử và phần lãi suất phi rủi ro.

Nói chung thì WACC càng thấp sẽ càng tốt. WACC thấp hơn thể hiện phần rủi ro thấp hơn đối với hoạt động của doanh nghiệp.

>> Tham khảo: OCF là gì? Cách tính OCF trong chứng khoán

Cách xác định được chi phí sử dụng nợ vay

Phần nợ của công thức WACC thể hiện phần chi phí vốn đối với khoản nợ do doanh nghiệp phát hành. Nó tính cho tiền lãi mà một doanh nghiệp trả cho những trái phiếu đã phát hành hoặc những khoản vay thương mại lấy từ ngân hàng.

Chi phí sử dụng vốn vay chính là thước đo hiệu quả để biết được phần chi phí trung bình mà một doanh nghiệp cần phải trả khi huy động một đồng nợ vay là bao nhiêu?

Chi phí sử dụng nợ vay giúp cho nhà đầu tư hình dung ban đầu về những rủi ro của doanh nghiệp. Thông thường thì doanh nghiệp có mức độ rủi ro cao hơn sẽ thường có chi phí sử dụng nợ cao hơn.

Chi phí sử dụng nợ vay thì được xác định bằng:

KD = Lãi suất vay x (1 – Tax)

Hướng dẫn sử dụng WACC hiệu quả

Cách sử dụng Wacc hiệu quả nhất mà được những nhà đầu tư chứng khoán thường áp dụng đó là đánh giá những giá trị của khoản đầu tư. Đồng thời, khi cần phải đánh giá xác định nên mua cổ phiếu nào thì họ cũng sử dụng đến chỉ số WACC. Ví dụ như trong việc phân tích những dòng tiền chiết khấu thì họ có thể áp dụng công thức tính WACC để làm tỷ lệ chiết khấu cho những luồng tiền trong tương lai. Việc đó nhằm mục đích lấy được giá trị hiện tại ròng của doanh nghiệp được một cách chính xác hơn.

Đồng thời thì WACC cũng được dùng như một cách tính tỷ lệ vượt rào để đánh giá được hiệu suất ROIC cho những doanh nghiệp và nhà đầu tư. Giá trị gia tăng kinh tế (EVA) cũng sẽ được tính toán dựa trên phần chi phí WACC này.

Thêm nữa thì chỉ số WACC cũng là dấu hiệu để xem xét có đáng đầu tư hay không. Bạn có thể hiểu đơn giản WACC chính là tỷ lệ lợi nhuận tối thiểu mà có thể chấp nhận được mà ở đó doanh nghiệp sẽ mang lại phần lợi nhuận cho những nhà đầu tư. Do vậy để có thể xác định được lợi nhuận cá nhân thì bạn chỉ cần lấy lợi nhuận doanh nghiệp trừ đi WACC (theo tỷ lệ phần trăm).

Hạn chế của chỉ số WACC

Hạn chế của chỉ số WACC

Hạn chế của chỉ số WACC

- Cách tính WACC khó: Để tính được chỉ số WACC đòi hỏi những nhà đầu tư phải có nhiều kiến thức chuyên môn. Bởi công thức tính WACC (chi phí sử dụng vốn bình quân) có rất nhiều biến số như phần chi phí vốn cổ phần và tính minh bạch ở trong việc tính toán giá trị của doanh nghiệp.

- Thiếu thông tin công khai: đối với những doanh nghiệp niêm yết thì những thông tin sẽ được công bố rộng rãi. Tuy nhiên đối với những doanh nghiệp tư nhân thì thông tin lại thiếu đi tính công khai. Do vậy mà việc tính WACC gặp rất nhiều khó khăn. Ngoài ra, những bản báo cáo tài chính của doanh nghiệp tư nhân có thể sẽ không được xem xét bởi kiểm toán viên chuyên nghiệp.

- Thay đổi cấu trúc vốn: chỉ số WACC giả định rằng cấu trúc vốn của một doanh nghiệp vẫn giữ nguyên theo thời gian. Tuy nhiên thì cơ cấu vốn sẽ thay đổi khi mà một dự án mới được chấp nhận. Những dự án mới có thể được tài trợ bằng nợ hoặc vốn chủ sở hữu, do đó thì cơ cấu vốn cũng như phần chi phí sử dụng vốn bình quân WACC sẽ bị thay đổi.

- Có thể bị thao túng: Những doanh nghiệp có thể sử dụng thủ thuật bằng cách tăng nợ nhằm mục đích thao túng chỉ số WACC. Trong trường hợp này thì chỉ số WACC sẽ giảm và độ chính xác cũng không cao. Các nhà đầu tư có thể sẽ gặp khó khăn khi mà đưa ra quyết định đầu tư.

Một vài khái niệm liên quan đến WACC

Chỉ số WACC là gì?

Chỉ số WACC chính là chỉ số thể hiện một doanh nghiệp nào đó cần chi trả bao nhiêu phí cho một đồng tiền vốn tài trợ cho các nhà đầu tư.

Suất chiết khấu WACC là gì?

Suất chiết khấu WACC được xem là một tỷ suất dùng để so sánh giá trị của các đồng tiền ở trong tương lai nhận được so với đồng tiền mà hôm nay nhận được.

Kết luận

Có thể nói rằng việc tính toán WACC chính xác là một trong điều kiện tiên quyết để những doanh nghiệp có thể đưa ra được lựa chọn nguồn vốn phù hợp nhất với khả năng của doanh nghiệp. Ngoài ra, WACC cũng giúp cho các nhà đầu tư có được sự lựa chọn sáng suốt hơn khi quyết định rót vốn đầu tư cho một doanh nghiệp nào đó. Hy vọng bài viết trên đây Mytrade chia sẻ đã giúp bạn đọc hiểu rõ WACC là gì cũng như các yếu tố xoay quanh WACC.

Mytrade – nền tảng giao dịch và đầu tư chứng khoán uy tín tại thị trường Việt Nam

MyTrade cung cấp đến nhà đầu tư những công cụ hỗ trợ nguồn vốn miễn phí nhằm giúp họ tối ưu giá trị đầu tư, tối ưu lợi nhuận và tối ưu được phần thuế phí. Tải app MyTrade ngay hôm nay để được trải nghiệm nền tảng đầu tư mới!

Nếu bạn còn thắc mắc về WACC là gì hoặc cần hỗ trợ tham gia đầu tư thị trường chứng khoán thì liên hệ ngay qua Hotline 1900966935 – 0983.668.883 để được Mytrade hỗ trợ nhanh nhất.