Đã là một nhà đầu tư tài chính chuyên nghiệp thì chắc chắn bạn sẽ biết lý thuyết Dow là gì? Bởi đây sẽ chính là nền tảng cơ bản trong quá trình phân tích kỹ thuật. Nắm vững được lý thuyết Dow sẽ giúp cho nhà đầu tư dự đoán được chính xác thị trường và đưa ra những quyết định đầu tư đúng đắn. Do vậy, trong bài viết này MyTrade sẽ cung cấp thông tin chi tiết về lý thuyết Dow và những nguyên lý cơ bản của lý thuyết này.

Lý thuyết Dow là gì?

Lý thuyết Dow là gì?

Lý thuyết Dow là gì?

Lý thuyết Dow được xem là một nền tảng cơ bản để nghiên cứu về sự biến động của phương pháp thị trường đầu tư. Lý thuyết Dow thể hiện rõ nét về sự biến động tăng giảm xảy ra ở trên thị trường. Từ nền tảng kiến thức nhập môn cơ bản này thì nhà đầu tư có thể dễ dàng phân loại và nắm bắt được những nền tảng lý thuyết khác ngoại trừ chỉ báo Ichimoku của người Nhật xây dựng.

Lịch sử hình thành của lý thuyết Dow

Người khởi nguồn và biên soạn nên lý thuyết Dow chính là Charles H. Dow. Các bài luận của ông đã được đăng tải lần đầu tiên ở trên tờ Wall Street Journal. Trong mục lục nội dung của bài luận này thì ông đã đưa ra nhiều dẫn chứng về sự biến động của thị trường chứng khoán khá thuyết phục. Ông đã cho rằng cách thức thị trường phản ứng sẽ cho nhà đầu tư thấy được một phần sức khỏe và dựa vào đó để thu lợi nhuận lớn nhất.

Charles H. Dow đã phân tích lý thuyết này dựa trên 2 yếu tố về chỉ số công nghiệp Dow Jones cùng với chỉ số đường sắt Dow Jones. Lý thuyết này đã có từ hơn trăm năm, nhưng đến nay nó vẫn còn ảnh hưởng khá lớn và luôn là một nền tảng lý thuyết quan trọng trong những hoạt động đầu tư tài chính chuyên nghiệp.

Một số đặc điểm tiêu biểu trong lý thuyết Dow đã được Charles H. Dow nhấn mạnh chính là thị trường chứng khoán của một nước thì sẽ phản ánh được tình trạng kinh tế của quốc gia đó. Nhà đầu tư có thể xác định được sự biến động thị trường tăng hoặc giảm nếu như phân tích một cách tổng thể chính xác và đầy đủ.

Tuy nhiên, ông đột ngột qua đời vào năm 1902 nên các tài liệu của ông nghiên cứu còn dang dở và chưa thể hoàn thành. Sau đó thì William P. Hamilton đã kế thừa nền tảng lý luận này và hoàn thiện, cho ra đời về lý thuyết Dow đầy đủ như ngày nay.

>> Xem thêm: Hướng dẫn lựa chọn cổ phiếu tốt bằng phương pháp Canslim

6 nguyên lý cơ bản trong lý thuyết Dow

12 nguyên lý cơ bản trong lý thuyết Dow

12 nguyên lý cơ bản trong lý thuyết Dow

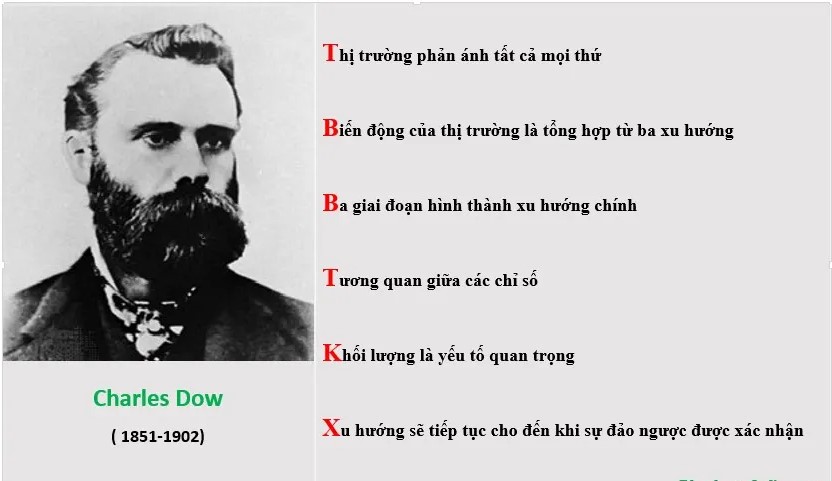

Chỉ số bình quân của thị trường phản ánh tất cả (ngoại trừ hành động của Chúa)

Bởi vì nó phản ánh các hoạt động có liên kết với nhau của nhiều nhà đầu tư, bao gồm cả những nhà đầu tư giàu kinh nghiệm dự đoán thị trường, các thông tin tốt nhất về xu hướng và những sự kiện hay những gì có thể nhận thấy trước hoặc tất cả những gì có thể tác động đến cung và cầu của chứng khoán. Thậm chí bao gồm cả những thiên tai hoặc thảm họa không thể dự tính được thì ngay khi xảy ra, chúng cũng được thị trường phản ánh ngay ở giá của các loại chứng khoán.

- Ba xu thế thị trường của lý thuyết Dow

Thuật ngữ thị trường nhằm chỉ về giá chứng khoán nói chung, dao động của thị trường sẽ tạo thành những xu thế giá, trong đó quan trọng nhất chính là các xu thế cấp 1 (xu thế chính hay còn gọi là xu thế cơ bản). Đây là sự biến động tăng hay giảm với quy mô lớn và thường kéo dài trong vòng một hoặc nhiều năm, gây ra sự tăng hoặc giảm đến 20% về giá của các cổ phiếu.

Chuyển động theo xu thế cấp 1 sẽ bị ngắt quãng bởi một sự xen vào của các dao động cấp 2 với hướng đối nghịch – gọi là những phản ứng hoặc điều chỉnh của thị trường. Những biến động này xuất hiện khi mà xu hướng cấp 1 cũng tạm thời vượt quá mức độ hiện tại của bản thân nó (gọi chung những biến động này là biến động trung gian – biến động cấp 2). Những biến động cấp 2 bao gồm có biến động giá nhỏ (những biến động hàng ngày) không có ý nghĩa quan trọng ở trong Lý thuyết Dow.

- Xu thế cấp 1

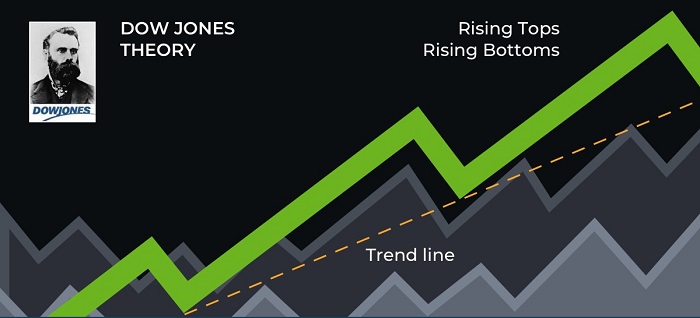

Như đã nói đến ở phần trước thì xu thế cấp 1 là những chuyển động lớn về giá, bao hàm cả thị trường và thường kéo dài hơn 1 năm hoặc vài năm. Nếu như mỗi đợt tăng giá liên tiếp đều đạt được đến mức cao hơn mức trước đó và mỗi lần điều chỉnh cấp 2 đều dừng lại ở mức đáy cao hơn với mức đáy của lần điều chỉnh trước thì khi đó xu thế cấp 1 là tăng giá – thị trường lúc này đang là thị trường con bò tót (Bull Market).

Còn ngược lại nếu như mỗi biến động giảm đều làm cho mức giá xuống thấp hơn còn mỗi điều chỉnh lại không đủ mạnh để làm cho giá tăng đến mức đỉnh của các đợt tăng giá trước đó thì khi đó xu thế cấp 1 của thị trường chính là giảm giá, thị trường được gọi là thị trường con gấu (Bear Market).

Thông thường thì xu thế cấp 1 chỉ là một trong 3 loại xu thế mà các nhà đầu tư dài hạn quan tâm. Mục đích của các nhà đầu tư đó chính là mua chứng khoán càng sớm càng tốt ở trong một thị trường lên giá, sớm đến mức mà nhà đầu tư có thể chắc chắn rằng mới có duy nhất một mình anh ta bắt đầu mua và nắm giữ đến khi Bull Market thực sự kết thúc và bắt đầu Bear Market.

Nhà đầu tư hiểu rằng họ có thể bỏ qua một cách an toàn tất cả các sự xen vào của sự điều chỉnh cấp 2 và dao động nhỏ bởi họ đầu tư dài hạn theo xu thế chính của thị trường. Tuy vậy, đối với những nhà đầu tư chứng khoán ngắn hạn thì các biến động của xu thế cấp 2 lại có vai trò vô cùng quan trọng bởi họ kiếm lợi nhuận dựa trên sự biến động ngắn hạn của thị trường/

- Xu thế cấp 2

Xu thế cấp 2 là sự điều chỉnh có ảnh hưởng và làm gián đoạn đến quá trình vận động của mức giá theo xu thế cấp 1. Chúng là các đợt suy giảm tạm thời (còn gọi là đợt điều chỉnh xuất hiện ở thị trường Bull Market) hay những đợt tăng giá (còn gọi là hồi phục xuất hiện ở thị trường Bear Market).

Thường thì những biến động trung gian này sẽ kéo dài trong khoảng từ 3 tuần đến nhiều tháng. Chúng sẽ kéo ngược lại ở khoảng 1/3 đến 2/3 mức tăng (hoặc giảm tùy vào loại thị trường) của giá theo xu thế cấp 1.

Chẳng hạn trong thị trường Bull Market, nếu như chỉ số giá bình quân công nghiệp tăng liên tục ổn định hay có gián đoạn rất nhỏ với mức tăng đạt đến 30 điểm thì khi đó sẽ xuất hiện xu thế điều chỉnh cấp 2. Nhà đầu tư có thể trông đợi xu thế điều chỉnh có thể giảm từ 10 đến 20 điểm cho đến khi mà thị trường lặp lại xu thế tăng cấp 1 ban đầu của nó.

Dẫu sao cũng cần phải lưu ý đến quy tắc giảm 1/3 đến ⅔, đây không phải là một luật lệ không thể phá vỡ mà nó đơn giản chỉ là một sự nhận xét về khả năng có thể xảy ra mà hầu hết những biến động cấp 2 đều bị giới hạn ở trong mức này. Rất nhiều trong số đó dừng ảnh hưởng ở điểm gần với mức 50% mà rất hiếm khi đạt đến mức 1/3.

- Xu thế nhỏ (Minor)

Đây là những dao động ở trong thời gian ngắn (dài tối đa 3 tuần và thường chỉ dưới 6 ngày) theo như lý thuyết Dow đã nói đến thì bản thân chúng không thực sự có ý nghĩa nhưng lại góp phần tạo nên những xu thế trung gian.

Thông thường một biến động trung gian dù là xu thế cấp 2 hoặc một phần của xu thế cấp 1 xen giữa hai xu thế cấp 2 liên tiếp thì đều được hình thành từ một dãy gồm 3 hay nhiều hơn các dao động nhỏ khác nhau.

Xu thế nhỏ chính là dạng duy nhất ở trong 3 loại xu thế có thể bị “lôi kéo” (bị ảnh hưởng). Để tác động vào xu thế cấp 1 và 2 thì cần phải có những giao dịch với khối lượng rất lớn và điều đó hầu như là không thể.

Để làm rõ khái niệm về 3 xu thế của thị trường thì chúng ta có thể so sánh với biến động của sóng biển đối với một số điểm giống nhau như sau:

Xu thế cấp 1 ở trong giá chứng khoán giống như các đợt thủy triều lên hay xuống. Có thể so sánh thị trường lên giá (Bull Market) đối với thủy triều lên. Thủy triều dâng nước lên bờ biển mà ngày càng xa vào sâu trong bờ và đến phần đỉnh của thủy triều thì nó lại quay ngược trở về biển. Khi thủy triều rút thì được so sánh đối với thị trường xuống giá (Bear Market). Cho dù trong lúc thủy triều lên hoặc xuống thì luôn sẽ có những con sóng đập vào bờ rồi lại lùi về biển. Khi thủy triều lên thì mỗi con sóng liên tiếp nhau vào bờ, sóng sau vào sâu hơn với sóng trước lại góp phần làm cho thuỷ triều vào xa hơn trong bờ, tuy nhiên khi thủy triều xuống thì mỗi con sóng không mang nước ra xa bờ mà nước sẽ giảm xuống là bởi sóng sau vào đến bờ ở mức thấp hơn (hoặc tụt lại hơn) so với đỉnh của sóng trước, do vậy mà mỗi con sóng sẽ trả lại dần dần bờ biển như trước khi mà thủy triều lên. Những con sóng này chính là những xu thế trung gian, có thể cấp 1 hoặc cấp 2 tùy theo hướng chuyển động của nó so với hướng của thủy triều tại thời điểm xảy ra xu thế đó.

Mặt biển cũng luôn luôn biến động đối với những gợn sóng nhấp nhô chuyển động cùng chiều, ngược chiều hay chuyển động ngang so với hướng của các con sóng lớn – những gợn sóng này là biểu hiện cho xu thế nhỏ (dao động hàng ngày sẽ có vai trò không quan trọng như đã nói ở phần trên). Những đợt thủy triều, con sóng và những gợn sóng nhỏ chính là các hình ảnh so sánh giống nhất đối với biến giá của một thị trường. Trong những phần sau thì ta sẽ còn xem xét đến một lý thuyết khác về thị trường chính là Lý thuyết Sóng Elliott, trong đó thì mọi biến động của thị trường đều được gắn trực tiếp với các con sóng.

- Bull Market (thị trường con bò tót – thị trường tăng giá) trong lý thuyết Dow

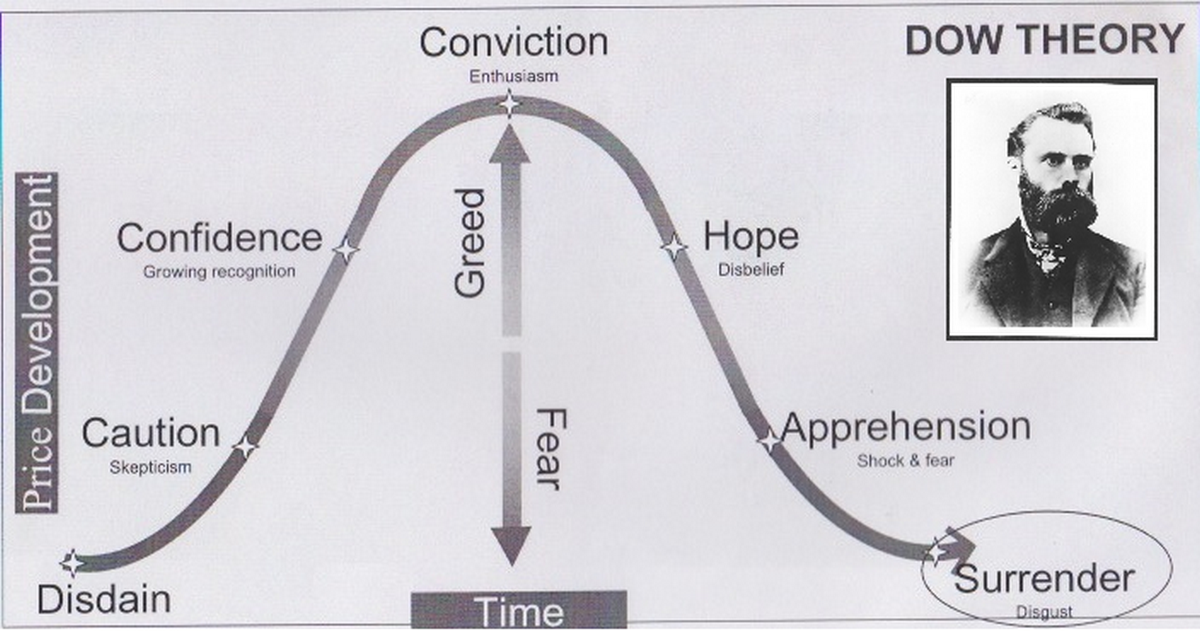

Một xu thế tăng giá cơ bản thường sẽ bao gồm 3 thời kỳ.

Thời kỳ đầu tiên chính là quá trình “tích tụ”, trong quá trình này thì các nhà đầu tư có tầm nhìn xa sẽ tiến hành xem xét những doanh nghiệp, có thể vào thời kì này doanh nghiệp đang trong tình trạng suy thoái nhưng nhà đầu tư nhận thấy khả năng doanh nghiệp có thể chuyển biến tình hình thành mức tăng trưởng nhanh chóng và có thể giá cổ phiếu của nó cũng sẽ tăng trong thời gian tới. Đây cũng chính là thời điểm mà cổ phiếu này đang được chào bán rất nhiều bởi các nhà đầu tư đang có tâm lý rất chán nản, lo lắng về tình trạng cổ phiếu của họ để nhằm tăng dần mức giá chào bán của họ khi thị trường xuất hiện sự suy giảm ở trong khối lượng giao dịch. Các bản báo cáo tài chính của doanh nghiệp đó cũng có thể không tốt thậm chí rất tồi.

Công chúng hoàn toàn đang cảm thấy thất vọng khi tham gia vào thị trường chứng khoán bởi họ thấy được lượng tiền đã đầu tư của họ đang giảm giá trị nhanh chóng và sẽ có nguy cơ còn giảm nữa, do vậy mà họ muốn thoát ra ngoài thị trường. Tuy nhiên có thể nhận thấy một điều rằng vào cuối giai đoạn thứ nhất này là ở trong hoạt động của doanh nghiệp, trong những biến động trên thị trường đã có sự biến chuyển tuy mới chỉ ở mức hạn chế nhưng cũng bắt đầu xuất hiện những đợt tăng giá nhỏ.

Thời kỳ thứ 2 chính là thời kỳ của sự tăng trưởng khá vững chắc. Hoạt động của doanh nghiệp đang theo dõi gia tăng mạnh cùng với sự khởi sắc trong nội bộ doanh nghiệp và doanh thu của nó cũng đã tăng dần và bắt đầu thu hút nhiều mối quan tâm từ thị trường. Đây chính là thời kỳ mang lại nhiều lợi nhuận cho các nhà đầu tư chứng khoán theo trường phái Phân tích kỹ thuật.

Cuối cùng là thời kỳ thứ 3, trong thời kỳ này thị trường sôi sục với sự biến động của nó. Công chúng rất háo hức với mỗi biến động của thị trường. Tất cả những thông tin về tài chính của doanh nghiệp đưa ra cũng đều rất tốt, giá chứng khoán đã tăng cao ngoài sức tưởng tượng và đang là vấn đề nóng hổi được đưa lên trang đầu của các báo. Đến thời điểm sau khoảng hai năm tính từ khi thị trường bắt đầu đi lên thì những người ít kinh nghiệm cho rằng thị trường lúc này mới mang về phần lợi nhuận của họ và muốn tham gia vào thị trường. Nhưng thực sự thì sau hai năm, mức giá đã tăng khá cao, câu hỏi đặt ra vào lúc này là nên bán cổ phiếu nào? chứ không còn là nên mua cổ phiếu nào? nữa. Ở cuối thời kỳ thứ 3, mọi người có thể thấy nạn đầu cơ tràn lan, khối lượng giao dịch vẫn tiếp tục gia tăng nhưng “air-pocket-stock” cũng xuất hiện ngày càng nhiều số lượng cổ phiếu có mức giá thấp nhưng không có giá trị đầu tư cũng đang gia tăng và cả các đợt phát hành trái phiếu cũng ít dần đi.

- Bear Market (Thị trường con gấu còn gọi là thị trường giảm giá)

Bear Market (Thị trường con gấu còn gọi là thị trường giảm giá)

Bear Market (Thị trường con gấu còn gọi là thị trường giảm giá)

Xu thế giảm giá của thị trường cũng sẽ được chia thành ba thời kỳ.

Thời kỳ đầu tiên chính là thời kỳ “phân bổ” (thời kỳ này chỉ thực sự bắt đầu tại giai đoạn cuối của Bull Market trước đó). Trong thời kỳ này thì các nhà đầu tư có tầm nhìn xa đều nhận thấy rằng doanh thu (chỉ số kinh doanh nói chung) của công ty mà họ đang nắm giữ cổ phiếu thì đều đang đạt mức cao không bình thường. Do vậy họ muốn nhanh chóng thoát khỏi vị thế sở hữu cổ phiếu của các công ty này. Khối lượng giao dịch vẫn rất cao mặc dù đã có một số dấu hiệu của xu hướng giảm, công chúng vẫn còn rất “năng động” nhưng cũng đã bắt đầu có dấu hiệu lo lắng và không còn nhiều kỳ vọng tìm kiếm lợi nhuận.

Thời kỳ thứ hai được gọi là một thời kỳ “hỗn loạn”. Số lượng người mua đã bắt đầu giảm dần và những người bán cũng bắt đầu trở nên vội vã bán đi một số cổ phiếu mà mình đang nắm giữ. Xu thế giảm giá bắt đầu tăng mạnh làm cho đồ thị giá gần như dốc thẳng xuống cùng với khối lượng giao dịch đạt được đến mức đỉnh điểm. Giai đoạn này được xem là hỗn loạn bởi sự sụt giảm thường sẽ xảy ra rất trầm trọng và thậm chí là thái quá với mức độ vượt quá cả thực trạng của doanh nghiệp. Sau giai đoạn hỗn loạn thì có thể có giai đoạn hồi phục (một dạng xu thế cấp hai) hay một giai đoạn dao động ngang của đồ thị thị trường (những dao động không có hướng đi lên hoặc đi xuống mà là dao động ở trong một khoảng cố định đi theo chiều ngang của thị trường) trong khoảng thời gian tương đối dài. Giai đoạn này thể hiện được tâm lý chán nản của một bộ phận các nhà đầu tư, chính họ là những người đã cố gắng nắm giữ cổ phiếu qua thời kỳ hỗn loạn trước đó hay cũng có thể là những người đã mua cổ phiếu ở trong thời kỳ đó bởi khi đó giá của cổ phiếu rõ ràng là rẻ hơn rất nhiều so với trước đây vài tháng. Thông tin về những doanh nghiệp cũng ngày càng xấu đi. Kết thúc của giai đoạn này mới bước vào thời kỳ thứ ba.

Vào thời kỳ thứ ba thì xu thế đi xuống ở trên thị trường đã yếu dần, tuy nhiên lại được duy trì bởi các lệnh bán nhiều và liên tục thể hiện “nỗi buồn” và sự lo lắng của nhiều nhà đầu tư đang rất cần tiền cho những nhu cầu riêng của họ. Các mã cổ phiếu đều giảm đến mức thấp nhất và thậm chí gần như mất hoàn toàn giá trị. Những cổ phiếu có chất lượng cao cũng hầu như không được giao dịch bởi những người sở hữu chúng đều muốn nắm giữ đến cùng. Ở trong giai đoạn cuối của Bear Market, như kết quả của toàn bộ thời kỳ giảm giá trước thì cả thị trường chỉ tập trung vào giao dịch với một số loại cổ phiếu. Bear Market kết thúc tất cả với các tin xấu về doanh nghiệp, thị trường ở mức có thể xem là tồi tệ nhất đã thể hiện ra và có thể đến.

- Hai đường chỉ số bình quân của thị trường cần phải cùng xác nhận xu thế của thị trường

Đây là câu hỏi thường xuyên được đặt ra nhất và cũng khó giải thích nhất đối với hệ thống những nguyên lý của lý thuyết Dow. Tuy nhiên từ khi được hình thành cho đến nay nó đã được thời gian chứng minh về tính đúng đắn và vẫn được vận dụng cho đến ngày nay. Bất kì một ai khi đã xem xét những số liệu ghi lại thì đều không hề có bất kỳ ý kiến phản đối với nguyên lý này. Còn đối với những người ít quan tâm hoặc bỏ qua nguyên lý này thì ở trong thực tế kinh doanh đã và sẽ nhiều lần cảm thấy tiếc nuối. Điều nguyên lý này muốn nói đến chính là không thể có bất kỳ một dấu hiệu chính xác nào về sự thay đổi xu thế thị trường có thể được khẳng định thông qua xem xét sự biến động của duy nhất một loại chỉ số bình quân (ở đây muốn nhắc đến những thị trường có nhiều chỉ số bình quân như ở Mỹ, như nói ở phần đầu thì có hai loại chỉ số bình quân).

– Chỉ số bình quân bên dưới sẽ chỉ ra thị trường đi xuống

– Chỉ số bình quân phía trên sẽ chỉ ra thị trường đi lên

Như vậy thị trường vẫn đi xuống bởi cả hai không cùng xác nhận một sự đảo chiều ở trong xu thế hiện tại của thị trường.

Chỉ khi nào mà cả chỉ số bình quân cũng chỉ ra thị trường đang có xu thế đi lên thì nhà đầu tư mới có cơ sở xác nhận một dấu hiệu về sự đổi chiều trong xu thế chính. Trong hình vẽ trên, trừ khi có một sự biến động nào khác nếu không chỉ duy nhất có chỉ số bình quân bên dưới thì sẽ không thể chuyển hướng chung của thị trường mà thậm chí còn bị kéo xuống. Xu thế cấp 1 của thị trường vẫn chưa được rõ ràng. Đây là một ví dụ được áp dụng nguyên lý về sự xác nhận. Không cần thiết việc cả hai chỉ số bình quân phải cùng được xác nhận vào 1 ngày. Thường thì cả hai chỉ số này sẽ chuyển động đến cùng một khoảng đỉnh hay đáy mới, tuy nhiên có nhiều trường hợp mà một trong hai chỉ số sẽ trễ hơn so chỉ số kia vài ngày, vài tuần hay thậm chí là một đến hai tháng. Trong những tình huống như vậy thì nhà đầu tư cần phải giữ kiên nhẫn và đợi cho đến khi mà thị trường thật sự thể hiện được bản chất xu hướng của nó.

- Khối lượng giao dịch được áp dụng kèm với xu thế thị trường

Điều này thể hiện một thực tế là khi mà giá biến động theo đúng xu thế cấp 1 thì những hoạt động kinh doanh trên sẽ có xu hướng mở rộng hơn. Do vậy, đối với Bull Market thì khối lượng giao dịch sẽ tăng nếu như giá tăng và nó sẽ thu lại nếu như giá giảm còn đối với Bear Market giá trị giao dịch sẽ tăng nếu như giá giảm và ít khi mà giá có dấu hiệu phục hồi. Điều này vẫn sẽ đúng ở mức độ thấp hơn, nghĩa là với những xu thế cấp 2, đặc biệt là ở trong giai đoạn đầu của một xu thế hồi phục cấp 2 Bear Market, khi mà những diễn biến của thị trường chỉ ra rằng giá sẽ tăng lên theo một vài đợt tăng giá nhỏ, còn những biến động kéo mức giá xuống giảm đi.

Các kết luận ở đây thường sẽ không có giá trị nếu như chỉ dựa trên diễn biến ở trong vài ngày và cũng càng không có giá trị với những kết luận dựa trên một phiên giao dịch đơn lẻ. Nguyên lý này chỉ được phát huy hiệu quả nếu như dựa trên những diễn biến của khối lượng giao dịch chung trong khoảng thời gian giao dịch tương đối dài. Ngoài ra, theo Lý thuyết Dow thì chỉ dựa trên các phân tích về giá mới có thể đưa ra được dấu hiệu mang tính quyết định về xu thế của thị trường, còn khối lượng giao dịch chỉ có thể cung cấp thêm nhiều chứng cứ phụ để giải thích rõ hơn về sự biến động của thị trường và sử dụng trong những tình huống khi mà dấu hiệu chính tỏ ra còn nhiều nghi ngờ.

- Đường ngang sẽ có thể thay thế cho các xu thế cấp 2

Đường ngang sẽ có thể thay thế cho các xu thế cấp 2

Đường ngang theo định nghĩa của Lý thuyết Dow là sự chuyển động ngang có tính chất trung gian của thị trường sẽ phản ánh thời kỳ mà giá biến động rất ít (đối với thị trường Mỹ là nhỏ hơn hoặc sẽ bằng 5%). Đường ngang thường thì kéo dài từ 2 đến 3 tuần và đôi khi cũng lâu hơn (trong vài tháng). Khi mà thị trường xuất hiện mô hình dạng đường ngang thì điều đó chỉ ra rằng áp lực của cung và cầu ở trên thị trường là tương đối cân bằng.

Thực tế ở trong giai đoạn này những lệnh đặt mua hay bán đều thể hiện được một sự kiệt sức. Những người muốn mua cổ phiếu thì cần phải tăng mức giá chào mua nhằm khuyến khích người có cổ phiếu mà họ muốn sẽ bán cho họ, còn những người muốn bán thì đối với thị trường có biến động dạng đường ngang họ sẽ thấy rằng số lượng người mua đang ít dần và họ cần phải giảm giá để có thể bán được các cổ phiếu của mình. Do vậy một mức giá dao động mà vượt ra ngoài mức dao động của mô hình đường ngang đang xuất hiện ở trên thị trường chính là một dấu hiệu rõ ràng cho thị trường lên hay xuống giá tùy thuộc vào hướng của dao động vượt ra bên ngoài. Nhìn chung mô hình đường ngang mà càng kéo dài lâu cùng với biên độ dao động càng nhỏ thì ý nghĩa của dao động vượt ra ngoài mô hình đường ngang sẽ càng lớn.

Mô hình đường ngang thường chỉ diễn ra dài vừa đủ để khoảng thời gian tồn tại của nó mang một ý nghĩa quan trọng với những người phân tích thị trường theo trường phái Dow. Những biến động vượt ra bên ngoài mô hình đường ngang có thể chính là dấu hiệu cho thấy rằng mô hình này chính là những mức đỉnh hay đáy rất quan trọng của thị trường bởi nếu như là đỉnh thì đây chính là giai đoạn “phân bổ” là giai đoạn ban đầu của một Bear Market. Trường hợp nếu như dấu hiệu cho thấy nó có thể chính là mức đáy của thị trường thì đây sẽ là giai đoạn “tích tụ” – giai đoạn đầu của Bull Market. Thông thường thì nó đóng vai trò như một thời kỳ yên tĩnh thuộc vào giai đoạn cuối cùng ở trong quá trình hình thành hay thuộc giai đoạn củng cố đối với xu thế cấp 1 của thị trường. Trong những trường hợp đó thì mô hình này đóng vai trò như các sóng cấp 2. Mức biến động 5% cũng sẽ hoàn toàn chỉ là một mức biên độ được xác định dựa theo kinh nghiệm bởi trên thực tế rằng mô hình đường ngang cũng có rất nhiều điểm tương đồng đối với mô hình có nhiều biến động ngang cùng với biên độ lớn hơn. Tuy nhiên hai biên của nó vẫn được xác định một cách rõ ràng và tương đối chuẩn nên cũng được xem là một loại mô hình đường ngang.

- Chỉ sử dụng mức giá đóng cửa để tiến hành nghiên cứu

Lý thuyết Dow không quan tâm và ít đề cao đến những mức biến động giá (thậm chí chính là cả mức giá cao nhất và thấp nhất) ở trong ngày mà chỉ quan tâm đến các số liệu của cuối ngày giao dịch, chẳng hạn như mức bình quân giá bán cuối cùng trong ngày.

Xem xét một thị trường đối với xu thế cơ bản chính là tăng giá và đang tại thời điểm giá tăng và sẽ đạt mức đỉnh của ngày hôm đó vào 11 giờ sáng, giả sử lúc đó mà chỉ số bình quân đang là 152.45 sau đó nó lại giảm xuống mức giá đóng cửa là 150.70. Để có thể xác nhận được thị trường vẫn đang ở trong xu thế cơ bản là tăng giá thì ở đợt tăng giá tiếp theo mức giá đóng cửa cần phải cao hơn 150.70. Trong trường hợp này thì mức đỉnh 152.45 sẽ không được quan tâm đến. Trái lại nếu như ở đợt thứ 2 thì dù giá có đạt đến mức đỉnh ở 152.60 nhưng mức giá đóng cửa lại nhỏ hơn 150.70 thì hoàn toàn có cơ sở để nghi ngờ liệu rằng xu thế tăng giá hiện tại có còn tiếp tục hay không.

Trong những năm gần đây, có nhiều ý kiến đã được đưa ra xung quanh vấn đề liệu rằng chỉ số giá bình quân cần phải tăng thêm hoặc giảm đi bao nhiêu so với mức giới hạn đạt được của đợt dao động giá trước (đỉnh hay đáy) để có thể báo hiệu (xác nhận về một xu thế mới hay xác nhận lại của xu thế hiện tại) xu thế thị trường. Dow và Hamilton luôn rất cẩn thận ở trong việc xem xét bất kỳ một dao động nhỏ nào xen vào xu thế hiện tại làm cho giá thay đổi thậm chí đến 0. 01 và cả hai ông đều cho rằng dấu hiệu đó sẽ hoàn toàn có thể là một dấu hiệu đúng. Nhưng ngày nay có nhiều nhà phân tích cho rằng mức độ thay đổi đó phải đạt ít nhất 1.00 thì mới có thể được xem là một dấu hiệu của thị trường.

- Một xu thế cần giả định rằng vẫn đang được tiếp tục cho đến khi có một dấu hiệu thực sự về sự đảo chiều của xu thế được xác định

Nguyên lý này chính là một trong những nguyên lý nhận được nhiều ý kiến tranh cãi nhất. Nhưng khi được hiểu chính xác về nó vẫn có giá trị rất lớn trong việc phân tích thị trường. Nguyên lý thứ mười hai giúp đề phòng đối với những thay đổi (phản ứng) quá sớm ở trong quan điểm về thị trường, theo chúng ta hay nói là “cầm đèn chạy trước ô tô”, của bất kỳ một nhà đầu tư nào. Điều này không làm cho nhà đầu tư trì hoãn những hành động của mình lại một cách không cần thiết, cho dù đó là chỉ một phút, khi mà những dấu hiệu về sự thay đổi của xu thế thị trường đã rõ ràng, tuy nhiên nó nhắc nhở một điều rằng lợi thế luôn nghiêng về phía những người biết chờ đợi cho đến khi mà họ chắc chắn về tình hình thị trường và rõ ràng cũng không nghiêng về những người quá nôn nóng đối với hành động của họ.

Khả năng xảy sẽ không thể được phát hiện một cách rõ ràng bởi bản chất của nó chính là sự biến động thực tế của thị trường và chúng cũng thay đổi thường xuyên. Bull Market sẽ không thể lên giá mãi và Bear Market thì sớm muộn gì cũng đạt đến đáy của nó. Khi mà một xu thế cấp 1 của thị trường vừa mới được hình thành thì cho dù có sự dao động trong ngắn hạn thì ta vẫn có thể chắc chắn rằng nó không thay đổi, tuy nhiên nếu như nó kéo dài càng lâu thì độ chắc chắn càng ít dần đi, những điểm tái xác nhận xu thế của thị trường cũng có giá trị ít dần đi. Động lực của những người mua và khả năng bán được các cổ phiếu với mức giá cao hơn mức giá mua nhằm kiếm lời cũng sẽ ngày càng thấp nếu như mà Bull Market đã tồn tại ở trong nhiều tháng và rõ ràng là nó thấp hơn khi mới hình thành.

Hạn chế của lý thuyết Dow

Hạn chế của lý thuyết Dow

Hạn chế của lý thuyết Dow

Lý thuyết Dow đưa ra rất nhiều nguyên lý giúp cho nhà đầu tư nắm bắt được diễn biến thị trường và đưa ra các quyết định sáng suốt. Tuy nhiên, đối với bất kỳ một lý thuyết nào thì cũng sẽ tồn tại những mặt hạn chế. Lý thuyết Dow cũng vậy.

- Lý thuyết Dow sẽ không phải lúc nào cũng đúng

Tùy thuộc vào tình hình thực tế của thị trường và khả năng phân tích của nhà đầu tư mà lý thuyết Dow có thể sẽ đúng hoặc không.

- Lý thuyết Dow quá trễ

Thị trường chứng khoán luôn có sự biến động từng giây từng phút, nếu nhà đầu tư cứ khăng khăng tuân thủ các nguyên lý cứng nhắc của lý thuyết Dow thì sẽ làm mất đi cơ hội kiếm lợi nhuận ở phần đầu cũng như phần cuối của biến động.

Tuy nhiên thì chúng ta không phủ nhận hiệu quả của lý thuyết này. Trên thực tế đã có rất nhiều nhà đầu tư thu về những khoản lợi nhuận khổng lồ nhờ việc áp dụng các nguyên lý và đầu tư đúng theo lý thuyết này.

- Lý thuyết Dow sẽ không giúp được cho các nhà đầu tư khi có sự biến động trung gian

Hiện nay, trên thị trường ngoài những nhà đầu tư dài hạn thì cũng có vô số các nhà đầu tư ngắn hạn, tuy vậy nhưng lý thuyết Dow hầu như không đưa ra được dấu hiệu về sự thay đổi nào trong những biến động trung gian.

- Lý thuyết Dow thường làm cho các nhà đầu tư băn khoăn

Lý thuyết Dow thường đưa ra những câu trả lời hợp lý dựa trên sự biến động thực tế từ phía thị trường. Tuy nhiên ở một số trường hợp, dựa theo nguyên lý của lý thuyết Dow thì thị trường có thể vẫn sẽ lên giá nhưng thực tế thì thị trường đã bước vào trong giai đoạn nguy hiểm. Ở trường hợp này, đối với những nhà đầu tư nhỏ, thích hoạt động thường sẽ rất băn khoăn và không biết liệu mình tin tưởng vào lý thuyết Dow có đúng hay không.

Kết luận

Mặc dù lý thuyết Dow vẫn tồn tại một vài hạn chế nhưng chúng ta cũng không thể phủ nhận về mức độ hiệu quả mà nó mang lại. Bởi trên thực tế đã có rất nhiều nhà đầu tư thu được phần lợi nhuận hấp dẫn từ nguyên lý của lý thuyết này. Hy vọng bài viết của MyTrade đã cung cấp đến nhà đầu tư nhiều thông tin và kiến thức hữu ích.

Nếu nhà đầu tư muốn tìm hiểu thêm về lý thuyết Dow là gì hoặc cần hỗ trợ tham gia thị trường chứng khoán thì hãy liên hệ ngay đến Mytrade qua HOTLINE 0983.668.883 để được hỗ trợ một cách nhanh nhất.